ESG目標を達成しながら、魅力的な投資成果を実現

マレー・コリス

アジア債券部門(除く日本)副CIO

エリック・ニーチェ

ESGチーム・アジア・ヘッド

サステナビリティは投資パフォーマンスを向上させる重要な経済的要因として、グローバル投資家だけでなくアジア投資家の注目度も高まっています。

アジアでは新たに環境・社会・ガバナンス(ESG)要因に対する気運が高まっており、投資家がこの分野に明るい見通しを持っていることが最近の動向に明確に表れています。多くのアジア諸国がすでにカーボン・ニュートラルの実現を表明し1、他の各国政府も追随すると見られるため、ESG関連の債券戦略は増加することが予想されます。実際にパンデミックを受けて、2020年のグローバル市場で発行されたグリーン・ボンドの数は2019年から13%増加し、ソーシャル・ボンドは8倍以上に増加しています。世界的な動向はグリーンやサステナブルの名を有する債券セグメントのさらなる成長を後押ししています2。

ESGはアジアでは比較的新しい概念ですが、マニュライフ・インベストメント・マネジメントは10年以上にわたって債券を含む運用プロセスに組み込んでいます。多くのグローバル投資家はESGの「G」の要素に重点を置き、一部には「E」を重視する投資家もいますが、私たちはサステナブルの成果達成にはどれも等しく重要であると考えています。いずれにしても、特に債券に関してはESG課題に対するより包括的なアプローチを検討することが重要だと考えています。

本稿では、なぜ投資家がESG債券戦略とその社会的利益への関心の高まりに注目して様々な期間におけるリターンを理解すべきなのか、その理由について考察します。

サステナブル債券投資は、投資収益を損なうものではない

アジアでは、投資家の観点から見てサステナブル債券戦略への投資が有益であるとの認識が高まりつつあると見ています。

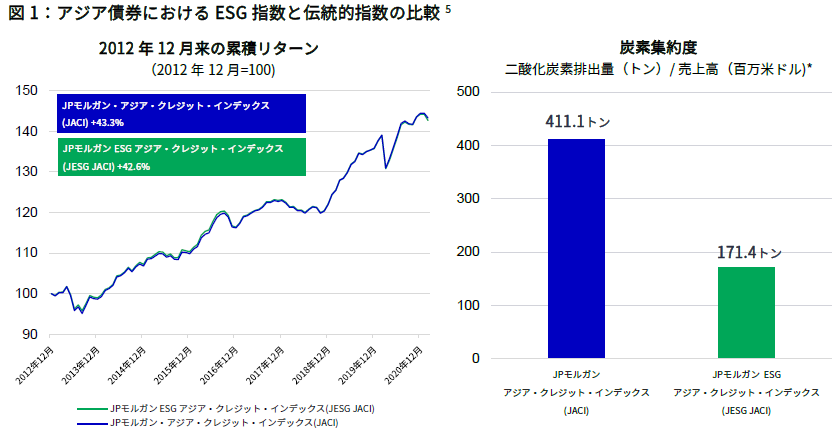

アジアのサステナブル債券投資家の主な問いの1つは、こうしたESG目標のためにリターンを犠牲にしなければならないのかということです。厳密な投資収益の観点から見ても、多くのリサーチや学術的研究はESG分析がポートフォリオの価値を向上させることを裏付けています。例えば、2015年から2020年までに発表された1,000本以上の研究を考察した最近の論文は、投資収益がマイナスになったのは全体のわずか14%しかないことを明らかにしています3。これはサステナブル投資がリターンを損なうものでないことを示す市場でのエビデンスで裏付けられています(図1を参照4)。この分野の投資機会を選好するもう1つの理由は、従来の財務指標を超える真に包括的な利益をもたらす可能性があるという点です。

ベンチマークをアウトパフォームすることは、今や単なるリターンの差だけにとどまらず、多面的な要素があります。これには、炭素集約度(E)、人口高齢化を支える能力(S)、ガバナンス体制の強靭化(G)といったESG要因の分析も関係します。特定のサステナブルなポートフォリオがベンチマークと連動しながら、炭素排出量を大幅に抑制している場合は、それは気候関連の目標を支えることになります。

例えば、JPモルガンESGアジア・クレジット・インデックス(JESG JACI)の2012年12月から2020年11月までのリスク調整後累積リターンはJACIと同水準を示しています。しかし、炭素集約度を見ると、JACIの社債構成銘柄は売上高100万米ドル当たり約411トンの二酸化炭素(CO2)を排出しています。対照的にJESG JACIの構成銘柄の売上高100万米ドル当たりのCO2排出量はわずか171トンです。

このことは、サステナブル投資は将来のリターンを向上させる可能性が高いという私たちの考えをサポートするもので、ESG関連債券のパフォーマンスはサステナビリティに配慮する投資家の共感を呼ぶと思われます。

マニュライフのアジア債券サステナブル投資戦略とは?

マニュライフ・インベストメント・マネジメントは2020年8月にアジア債券サステナブル投資戦略(以下、当戦略)を設定しました。当戦略にはサステナブル投資に関心を持つ投資家にとって極めて重要な利点がいくつかあると考えています。例えば、ESG債券へのエクスポージャーとESGに関連した投資テーマを明示的に表明していることです。当戦略は運用開始以来、ベンチマークをアウトパフォームしています6。

◆ ESG債券へのコミットメント

私たちは、当戦略がESG債券戦略として偽りのない戦略であるよう、強いコミットメントのもと運用を行います。以下2つの方法で、これを実現します。

第1に、当戦略は優れたESG慣行を実践するアジアの発行体をトラックするJPモルガンESGアジア・クレジット・インデックス(JESG JACI)をベンチマークとします。運用プロセスでは標準的なポジティブ・スクリーニングを使用します。最終的にESGの好ましい成果達成に重点を置きます。

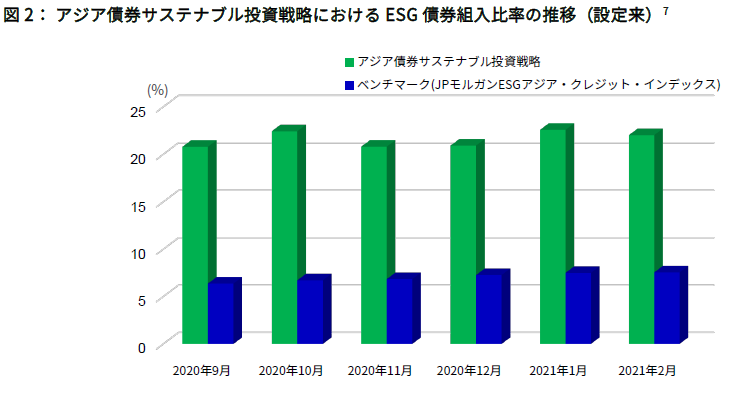

第2に、私たちは当戦略ではESG関連債券への最低配分比率を15%とする基準を設定しています。またESG債券とグリーン・ボンドをすべてレビューし、当戦略としてそれぞれの債券を本当にESG債券として見なしてよいのかを確認します。投資家は、誇大表示をする社債やソブリン債に投資して利回りや戦略のパフォーマンスを高めようとする可能性(「グリーンウォッシング」と呼ばれる)のあるESG関連戦略には注意する必要があり、こうした取り組みは不可欠です。

設定以来、当戦略におけるESG債券の組入比率は、設定した最低基準および戦略のベンチマークを大幅に上回っています(図2を参照)。

◆ ESG投資へのテーマに基づくアプローチ

アジア債券サステナブル投資戦略は、気候変動の緩和、人口高齢化に伴う支援、優れたコーポレート・ガバナンスの推進の3つを主要投資テーマとしています。これらのテーマに関連した課題に取り組む企業や政府に大きな投資機会があると考えています。

テーマ1 気候変動の緩和

投資機会:世界中の政府と企業にとって気候変動の重要性は増しています。世界の炭素排出量の50%近くを占め、持続的な成長に伴い世界のエネルギー需要の大半を占める可能性があるアジアには特に大きな機会が見込まれます8。中国、日本、韓国、香港は今世紀半ばにカーボン・ニュートラルを達成することを宣言しています。これに対応して、アジア市場の多くで大気汚染物質や炭素排出量の多いセクターや企業に対する規制圧力が強まっています。

マニュライフのアプローチ:ESGのパフォーマンスが優れている企業は、そうでない企業に比べて深刻な規制圧力に直面することは少ないと思われます。よりクリーンな低炭素経済への変化を促す新しい製品やサービスは新たなビジネス機会をもたらすため、事業見通しも比較的良好です。対照的に、懲罰的規制を受ける可能性のあるセクター(燃料炭採掘など)には、投資を行いません。また、排出量の多い企業とは、カーボン・フットプリントや大気汚染フットプリントの削減計画を確認するために話し合いも行います。

テーマ2 人口高齢化に伴う支援

投資機会:多くの国々が急速な人口高齢化の課題に直面しています。アジアでは日本が世界で最も高齢化した人口を抱え、韓国、台湾、シンガポールは今後20~30年間に急速な人口高齢化が見込まれており、深刻な社会変動の最前線にあることは間違いありません。しかしこうした課題は、政府や企業に高齢者の健康増進と全般的な生活の質向上のための革新的な製品やサービスを提供する機会ももたらします。

マニュライフのアプローチ:人口要因や消費者の行動の変容といった社会的動向へのエクスポージャーは、企業にとって取り組みを要する問題になる可能性があると思われます。しかし、私たちは企業がこうした社会的な課題をどのように捉え、中長期的に予想される動向に合わせて現行のビジネス・モデルをどう調整していくのかを注視しています。資産配分の観点から、こうした課題への取り組みに不可欠な資金を提供するための「ソーシャル・ボンド」のオーバーウエイトを継続する方針です。また、健康や貯蓄/財産形成に害を与える恐れのある業種は避け、カジノ関連のセクターは除外するようにしています。

テーマ3 優れたコーポレート・ガバナンスの推進

投資機会:多くのアジア市場におけるコーポレート・ガバナンス基準は徐々に改善しつつあるものの、依然として他の地域に比べると後れが見られます9。法律要件が国ごとにまちまちであることに加え、透明性や情報開示の質の低さが投資家の課題となっています。しかし、コーポレート・ガバナンス基準に差異があることは、厳密なリサーチとデュー・デリジェンスに基づいてガバナンスの優れた企業を特定できる経験豊かなクレジット・アナリスト・チームにとっては良い投資機会にもなります。

マニュライフのアプローチ:アジアに幅広く現地拠点を構え、独自の強固なクレジット専任チームを有することにより、私たちはガバナンスに関する問題をそれが公になる前に見出すことが可能な強力なリサーチ体制を有しています。私たちは、透明性に優れ、質の高いガバナンス体制を備え、高水準のジェンダー・ダイバーシティと独立性を有する最優良企業に重点を置いています。対照的に、頻繁な関連会社取引、不透明なビジネス・モデル、脆弱なガバナンス体制といった深刻な問題の兆候を示すコーポレート・ガバナンスの「危険信号」を徹底的に監視します。

マニュライフのESGにおける優位性

マニュライフ・インベストメント・マネジメント独自のサステナブル債券投資手法にはいくつかの優位性があります。私たちのアプローチは、アジアでの長年にわたるビジネス実績に立脚した、幅広い現地のリソースと独自の確固としたクレジット・リサーチ手法を基盤としています。さらに、ESG手法の世界的な導入・実践への揺るぎないコミットメントにより、世界各地域の主要団体に参加し、ESG関連アワードも受賞しています。

◆ アジアでの確固とした基盤と独自の幅広いリサーチ・ネットワーク

マニュライフ・インベストメント・マネジメントは大手グローバル金融機関として、アジアで100年以上にわたるビジネス実績を有しています。アジア債券チームは、アジア域内11の市場に戦略的に配置された80名以上の専任プロフェッショナルにより構成され、650億ドルを超えるアジア債券資産を運用しています10。

アジアに深く根ざした事業の展開は極めて重要な競争優位性につながっています。幅広い現地ネットワークを通じた情報収集と独自のリサーチが可能となり、より多くの有益な情報に基づく迅速な投資判断につながっています。

アジア債券チームはアジア債券サステナブル投資戦略やアジア・トータル・リターン戦略と同じ運用チームで、Asia Asset Managementのアジア・ボンド(10年債)カテゴリーにおいて「Best of the Best Awards 2021」、「Benchmark Fund of the Year Awards 2020」のアジア債券カテゴリー(香港、台湾、シンガポール)において「Best-in-Class」、「Outstanding Achiever」を含む、数々のアワードを受賞しています11。

◆ ESGにおける徹底した取り組み

マニュライフ・インベストメント・マネジメントは債券におけるESG手法の徹底した取り組みによって数々の賞を受賞し、世界各地域のESG団体やイニシアティブにも参加しています。

- マニュライフ・インベストメント・マネジメントは、国連の責任投資原則(PRI)により、組織とポートフォリオ全体の気候に関する報告により責任投資の卓越性を示しているとして、PRI リーダーズ・グループ2020に選出されました(資産運用会社は計20社選出)。また、PRIの年次評価(2020年)において、SSA債券(ソブリン債、国際機関債、政府系機関債)におけるESGインテグレーションで「A+」の評価を獲得しています。

- マニュライフ・インベストメント・マネジメントはAsia Investor Group on Climate Change(AIGCC)、Asian Corporate Governance Association(ACGA)、クライメートアクション100+、サステナブル会計基準審議会といった業界イニシアティブなど世界で10以上のESG関連団体に参画しています。

マニュライフ・インベストメント・マネジメントの継続的なコミットメントは、確固としたサステナブル投資プログラムを支える人材、技術、データおよび企業文化の育成につながっています。

結論

ESG投資は社会にとって有益かもしれませんが、リターンにはつながらないと考える投資家は少なくありません。しかし、これは理解不足によるものだと思われます。私たちは、アジア債券サステナブル投資戦略のようにESG投資にコミットすることは、気候変動、人口高齢化、脆弱なコーポレート・ガバナンスといった複雑な問題を改善するだけでなく、投資家の短期および長期的な投資目標を実現する重要な柱になると考えています。

脚注

- 「Asian giant’s carbon pledges boost global climate action, says UN climate chief」、ザ・ストレーツ・タイムズ、2020年11月4日。By 2050, “Singapore wants to halve the amount of emissions it produces from its 2030 peak, with the aim of achieving net-zero emissions "as soon as viable in the second half of the century"、2020年2月29日、ザ・ストレーツ・タイムズ

- 1H 2021 Sustainable Finance Market Outlook、2021年1月21日、ブルームバーグNEF

- Whlan, T. Atz, U. Van Holt, T. Clark, C. (2021) ESG and Financial Performance: Uncovering the Relationship by Aggregating Evidence from 1,000 plus studies published between 2015-2020. Rockefeller Asset Management and NYU Stern

- ブルームバーグ、2020年11月30日。数値は米ドル・ベース(グロス)。当該実績は、過去のものであり将来の運用成果を保証するものではありません。JPモルガンESGアジア・クレジット・インデックス(JESG JACI)の数値は、日本を除くアジアの米ドル建てのトータル・リターン・パフォーマンスを示しています。ソブリン債、準ソブリン債、社債を対象とし、変動利付債、永久債、劣後債を含みます。当インデックスは環境・社会・ガバナンス(ESG)のスコアリングとスクリーニング手法を適用し、グリーン・ボンド発行体またはESG基準で上位にランク付けされた発行体がオーバーウエイトとされ、下位にランク付けされた発行体がアンダーウエイトもしくは除外されています。*炭素集約度データは、Trucost ESG Analysisのデータをもとにしています。炭素集約度は、売上高百万米ドル当たりのScope1および2の二酸化炭素排出量(トン)です。

- ブルームバーグ、マニュライフ・インベストメント・マネジメント、2021年2月28日現在

- ブルームバーグ、マニュライフ・インベストメント・マネジメント、2021年2月28日現在。コンポジットの運用実績(米ドルベース、運用報酬等控除前、税引前)。当該実績は、過去のものであり将来の運用成果を保証するものではありません。

- マニュライフ・インベストメント・マネジメント、2021年2月28日現在

- BP Statistical Review of World Energy 2019

- フィナンシャル・タイムズ、Governance remains a risk for Asia-Pacific investors、2018年4月

- 2021年2月現在。中国における合弁会社Manulife-TEDAの資産を含みます。

- マニュライフ・インベストメント・マネジメント、2021年3月現在。Asia Asset Management Awards: Asia Asset Management Best of the Best Awardsは、2020年9月30日までの各戦略のパフォーマンス・データに基づき、Asia Asset Management誌が選定・発表したものです(出所:https://awards.asiaasset.com/p/criteria)。Benchmark Fund of the Year Awards 2021: 2019年10月1日から2020年9月30日までの各戦略のパフォーマンス・データに基づき、WealthAsia Mediaが選定・発表したものです(出所:https://benchmark.exchange/hk/asset-management/methodology/)。

ご留意いただきたい事項

アジア債券運用は、国内外の値動きがある有価証券やデリバティブ取引に係る権利等を投資対象としており、投資を行った有価証券等の市場における取引価格や評価価格の変動、為替相場の変動及び金利水準の変動等により、運用財産の価値が変動します。したがって、当社がお客様から運用を受託した運用財産の価値は、当初の元本額を下回ることがあり、さらに元本を超えて損失を被るおそれがあります。運用財産の価値の変動をもたらす主な要因としては、以下のものがあげられますが、全ての要因を網羅したものではありません。

主なリスク(リスクは下記に限定されるものではありません)

価格変動リスク

有価証券の価格は、市場における取引価格や評価価格の変動、為替相場の変動及び金利水準の変動等により上下しますので、投資元本を割り込むことがあります。債券については、期限前に償還される場合があり、これによって投資元本を割り込むことがあります。

信用リスク

有価証券等の発行者やデリバティブ取引の相手方の経営・財務状況の変化及びそれらに関する外部評価の変化等により、投資元本を割り込んだり、その全額を失ったりすることがあります。

為替変動リスク

投資対象の通貨の対円レートの変動により、損失を被り、投資元本を割り込むことがあります。対円での為替ヘッジを行う場合は、為替リスクの低減を図ることができますが、為替ヘッジを行うにあたりヘッジコストがかかります。

流動性リスク

有価証券等を売却あるいは取得しようとする際に、市場に十分な需要や供給がない場合や取引規制等により十分な流動性の下で取引を行えない、または取引が不可能となる場合は、市場実勢から期待される価格で売買できない可能性があります。この場合、損失を被り、投資元本を割り込むことがあります。

カントリーリスク

外国における政治・経済・社会情勢の変動や天変地異等により投資対象である有価証券等の売買が制限されたり、売買や受渡等が不能になったりするおそれがあります。通貨不安が発生して大幅な為替変動が起こったり、円への交換が制限されたり、あるいはできなくなったりする場合があります。各資産の取り扱いは、それぞれの外国の市場制度や課税制度に準じますが、これらの制度等の変更が行われる場合があります。これらを通じ、損失を被り、投資元本を割り込むことがあります。

デリバティブ取引に関するリスク

デリバティブ取引に係る権利の価格は、対象とする原資産の変動等により上下し、これにより損失を被ることがあります。また、デリバティブ取引の対象とする原資産の発行者や取引の相手方の経営・財務状況の変化及びそれらに関する外部評価の変化等により、損失を被り、当初元本を上回る損失が生じることがあります。なお、デリバティブ取引等の額は委託証拠金その他の保証金(以下「委託証拠金等」といいます。)の額を上回る可能性があり、金利・通貨の価格・金融商品市場における相場その他の指標の変動により委託証拠金等を上回る損失が発生する可能性があります。

手数料等

お客様にご負担いただく運用報酬その他の手数料等(以下「手数料等」といいます。)は、お客様との契約内容や運用状況等により異なるため、それぞれの金額や上限額、料率等をあらかじめ表示することはできません。このため、手数料等の合計額や上限額、料率等をあらかじめ表示することはできません。

ディスクレーマー

- 本資料は、海外グループ会社の情報を基にマニュライフ・インベストメント・マネジメント株式会社(以下「当社」といいます。)が作成した情報提供資料です。

- 参考として掲載している個別銘柄を含め、当社が特定の有価証券等の取得勧誘または売買推奨を行うものではありません。

- 本資料は、信頼できると判断した情報に基づいておりますが、当社がその正確性、完全性を保証するものではありません。

- 本資料の記載内容は作成時点のものであり、将来予告なく変更される場合があります。

- 本資料のいかなる内容も将来の運用成果等を示唆または保証するものではありません。

- 本資料に記載された見解・見通し・運用方針は作成時点における当社の見解等であり、将来の経済・市場環境の変動等を示唆・保証するものではありません。

- 本資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、その開発元または公表元に帰属します。

- 本資料の一部または全部について当社の事前許可なく転用・複製その他一切の行為を行うことを禁止させていただきます。

商号: マニュライフ・インベストメント・マネジメント株式会社

登録番号: 関東財務局長(金商)第433 号

加入協会: 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会

世界的なパンデミックなどの公衆衛生危機は、市場のボラティリティの大幅な上昇、証券取引の停止等の原因となり、ポートフォリオのパフォーマンスに影響を及ぼす可能性があります。例えば、新型コロナウイルス感染症(COVID-19)は、世界の経済活動に深刻な打撃を与えています。将来、発生する可能性のある公衆衛生危機、およびその他のエピデミックやパンデミックは、現時点では必ずしも予測可能ではない影響をグローバル経済に与える可能性があります。公衆衛生危機は、既存の政治的、社会的、経済的リスクを悪化させる恐れがあります。こうした事象はポートフォリオのパフォーマンスに悪影響を与え、投資に損失が生じる可能性があります。

投資には、元本割れなどのリスクが伴います。金融市場は変動しやすく、企業、産業、政治、規制、市場又は経済の変化に応じて乱高下することがあります。エマージング市場での投資に関しては、これらのリスクはより大きくなります。為替リスクとは、為替レートの変動がポートフォリオの投資の価値に悪影響を及ぼすことがあるというリスクです。

掲載されている情報は、特定の人に係る適合性、投資目的、経済状態又は特定のニーズを考慮したものではありません。お客様自身の状況にどのような種類の投資が適しているかどうかを検討し、必要に応じて専門的アドバイスを求めることをお勧めします。

本資料は、利用者に関係する法域に適用される法令等に基づき受領を許可された者のみの利用に供することを目的として、マニュライフ・インベストメント・マネジメントが作成したものです。本資料に掲載された見解は、公表時におけるマニュライフ・インベストメント・マネジメントの見解であり、市場環境その他の状況に基づき変更される場合があります。本資料に掲載されている情報及び/又は分析は、信頼性があると思われる情報源から入手したものですが、マニュライフ・インベストメント・マネジメントは、当該情報及び/又は分析の精度、正確性、実用性又は完全性について何らの表明も行わず、当該情報及び/又は分析を使用したことによる損害について一切責任を負いません。本資料の情報には、将来の事象、目標、運用哲学その他の予想に関する予測や見通しについての記述が含まれていることがありますが、いずれの情報も表示されている日付時点での最新の内容です。本資料における情報(金融市場の動向に関する説明など)は現在の市況に基づいていますが、現在の市況は今後の市場での出来事その他の理由によって変動し、置き換えられる可能性があります。マニュライフ・インベストメント・マネジメントは、かかる情報を更新するいかなる責任も負いません。

マニュライフ・インベストメント・マネジメント若しくはその関連会社、又はマニュライフ・インベストメント・マネジメント若しくはその関連会社の取締役、執行役若しくは従業員のいずれも、本資料の情報を信頼して行動し又は行動しなかった人が直接又は間接的に被った損失、損害その他の結果に関する責任を負うものではありません。全ての見解及び解説は、一般的な性質を有するように意図されており、現時点の関心事に資するためのものです。これらの見解は有用であると考えていますが、税務、投資又は法務に関する専門的アドバイスに代わるものではありません。お客様固有の事情につきましては、お客様自身が適切な専門家のアドバイスを受けることをお勧めいたします。マニュライフ若しくはマニュライフ・インベストメント・マネジメント又はマニュライフ若しくはマニュライフ・インベストメント・マネジメントの関連会社若しくは代表者のいずれも、税務、投資又は法務に関するアドバイスを提供するものではありません。過去の実績は将来の結果を保証するものではありません。本資料は、もっぱら情報提供を目的として作成されており、有価証券の売買又は投資戦略の採用につき、マニュライフ・インベストメント・マネジメント又はその代理人が推奨したり、専門的アドバイスを提供したり、申込み又は勧誘したりするものではありません。また、マニュライフ・インベストメント・マネジメントが管理するファンド又は口座における取引の意図を示すものでもありません。いかなる市場環境においてもリターンを保証し又はリスクを排除する投資戦略又はリスク管理手法はありません。分散投資又はアセット・アロケーションによって、いかなる市場においても、利益が保証されることはなく、損失から保護されることもありません。別途示している場合を除き、全てのデータの出所はマニュライフ・インベストメント・マネジメントです。

マニュライフ・インベストメント・マネジメントについて

マニュライフ・インベストメント・マネジメントは、Manulife Financial Corporationのグローバルな資産運用ビジネス部門です。私たちは150年超にわたり、スチュワードシップ責任に則って、年金基金、機関投資家、個人投資家の皆さまに包括的な資産運用ソリューションをご提供しています。資産運用における私たちの専門的なアプローチには、債券、株式、マルチアセット及びプライベート・アセットの各運用チームが提供する高度に差別化された戦略があり、それらに加えて、私たちのマルチマネジャー・モデルを通じて特色ある独立系資産運用会社の戦略へのアクセスも可能です。

これらの資料は、有価証券その他の規制当局に審査及び登録されていませんが、以下のマニュライフ・グループの会社がそれぞれの法域で適宜配布することもあります。マニュライフ・インベストメント・マネジメントに関する追加情報については、次のURLに掲載されています。www.manulifeim.com/institutional

オーストラリア: Hancock Natural Resource Group Australasia Pty Limited, Manulife Investment Management (Hong Kong) Limited. ブラジル: Hancock Asset Management Brasil Ltda. カナダ: Manulife Investment Management Limited, Manulife Investment Management Distributors Inc., Manulife Investment Management (North America) Limited, Manulife Investment Management Private Markets (Canada) Corp. 中国: Manulife Overseas Investment Fund Management (Shanghai) Limited Company. 欧州経済領域(EEA)及び英国: Financial Conduct Authority (FCA) 規制下にあるManulife Investment Management (Europe) Limited、アイルランド中央銀行の規制下にあるManulife Investment Management (Ireland) Limited 香港特別行政区: Manulife Investment Management (Hong Kong) Limited. インドネシア: PT Manulife Aset Manajemen Indonesia. 日本:マニュライフ・インベストメント・マネジメント株式会社 マレーシア: Manulife Investment Management (M) Berhad(旧Manulife Asset Management Services Berhad)登録番号:200801033087 (834424-U) フィリピン: Manulife Asset Management and Trust Corporation. シンガポール: Manulife Investment Management (Singapore) Pte. Ltd.(会社登記番号:200709952G) スイス: Manulife IM (Switzerland) LLC. 台湾: Manulife Investment Management (Taiwan) Co. Ltd. 米国: John Hancock Investment Management LLC, Manulife Investment Management (US) LLC, Manulife Investment Management Private Markets (US) LLC and Hancock Natural Resource Group, Inc. ベトナム: Manulife Investment Fund Management (Vietnam) Company Limited.

Manulife Investment Management. All rights reserved. Manulife Investment Management及びMのデザイン、並びにManulife Investment ManagementとMのデザインの組み合わせは、The Manufacturers Life Insurance Companyの商標であり、同社のみならず、ライセンスに基づき同社の関連会社にも使用されています。