政策転換の前の小休止:政策環境の変化に合わせた債券ポートフォリオのポジション

クリストファー・チャップマン

グローバル・マルチセクター債券チームヘッド

シニア・ポートフォリオ・マネージャー

クリストファー・スミス

グローバル・マルチセクター債券チーム

シニア・インベストメント・アナリスト

主なポイント

- 過去1年半の中央銀行による急激な政策転換は、債券市場の多くのセグメントに豊富な投資機会をもたらすと同時に、利回りの大幅な上昇をもたらしました。

- このような中央銀行の多くは近々利上げを停止するか、既に停止していることから、投資家にとって、現在は債券へのアロケーション、特に「より長期にわたり低金利が続く」環境で必要と思われていた比較的高リスクのポジションを見直すのに最適な時期かもしれません。

- 時間が極めて重要となる可能性があります。市場が現在予想しているよりは時間的な余裕があるかもしれないものの、年内に先進国経済が大幅に減速し、各国中央銀行が金融緩和にシフトし、債券市場全体の利回りが低下する可能性があります。

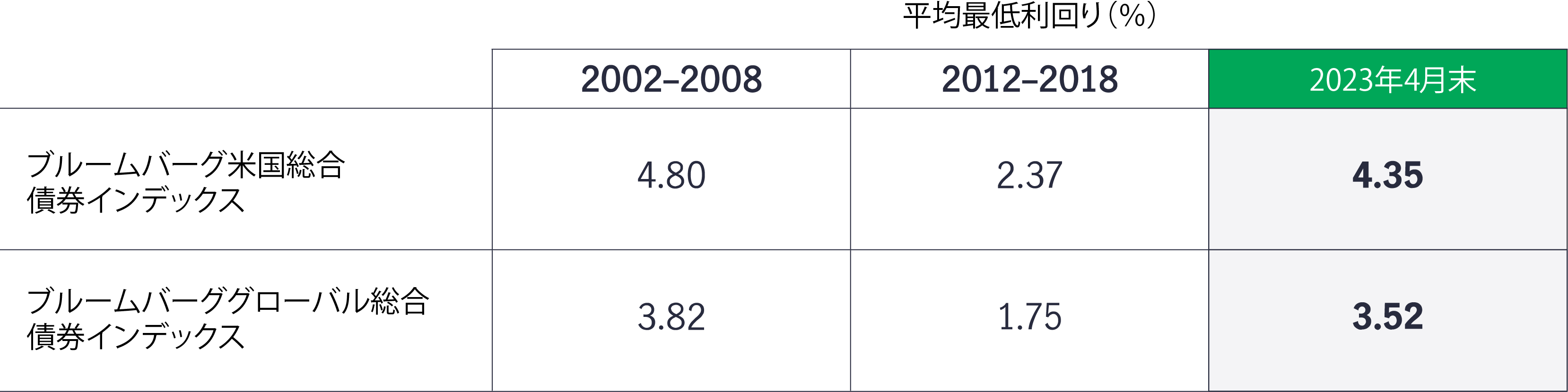

2007年夏に世界金融危機がその規模の大きさを顕わにし始めたばかりの頃、米国10年債利回りは5%の節目を下回りました。それから16年間、利回りは一度も5%に到達していません。それどころか、10年債利回りは2020年8月に0.52%という過去最低水準を記録し、この不運な1年のほぼ全体を通じて1%未満で推移しました1。この2つの危機が最悪期を脱してから多くの変化があったとは言え、債券市場において利回り不足がどれだけ蔓延し、長く続いたかを振り返ってみる価値はあります。リスクを合理的な水準に抑え、比較的安定したインカムを得たいと考える投資家にとって、過去15年間の試練は非常に大きく、永遠に続くかのように思われました。当時の投資環境は新しい持続的な「異常」事態に突入したかのように見え、この間、各国中央銀行による異例の緩和政策が長く続くかのように感じられた場面が何度もありました。金利をゼロ近辺に抑える超緩和政策の下、より多くのインカムを得るためにポートフォリオのリスクバジェットを拡大することは、多くの伝統的な判断基準で見て、債券利回りがほぼ存在しなかった状況に対応するために必要不可欠なように思われました。

その後わずか16ヶ月間で、あらゆる状況が一変しました。2%未満だった米国のインフレ率は、40年ぶりの高水準である9%まで上昇しました2。米連邦準備制度理事会(FRB)は一連の利上げによってインフレに対処するしかなく、投資環境は突如一変し、インフレ率の高止まりと金融引き締め政策、そしておそらくは割高な資産価格を特徴とする今日の状況へと様変わりしました。とは言え債券投資家にとって、最終的に債券市場に利回りが戻って来たことは一筋の光明です。例えば2023年の初めから、米国10年債の利回りは概ね2022年前半の2倍である3.5%~4.0%のレンジで取引されています。一方で、米国3ヶ月債の利回りの上昇幅はそれを更に上回り、2022年初頭の0.08%から2023年4月末には5.10%まで上昇しています3。2023年には、インカムを得ることはそれほど難しくなくなっています。

債券市場におけるこの急激な調整は、債券投資家(特にリスクバジェットを従来の範囲より拡大した投資家)に深い影響を及ぼしています。私たちは、投資家にとって、今は足元の市場環境と間近に迫る次の段階の両方を考慮しながらポートフォリオのリスクと今後の予想を見直す絶好のタイミングだと考えています。

「より長期にわたり低金利が続く」環境では往々にして利回りの追求が不可欠に

マニュライフ・インベストメント・マネジメントの中核的な投資理念は、債券市場で認識されているリスクの主な4つの領域、つまりデュレーション、信用力、流動性、通貨(為替)のバランスを取ることに重点を置いています。多くの投資家にとって過去10年超の期間が困難だったのは、利回りを追求するために往々にしてこれら4領域のいずれかまたはすべてのリスクを大幅に積み増さなければならなかったためです。例えば2022年の初めには、米国債に対するハイイールド債のスプレッド(上乗せ利回り)はわずか3%強であり、言うまでもなく米国債の利回り自体もゼロ近辺にありました。投資家と機関投資家がインカムを得るために投資対象の質をどこまで下げる圧力を感じていたか数字で表すことは困難なものの、多くの研究が示そうとしたように4、その圧力は間違いなく存在しました。

期間プレミアムやデュレーションに関するリスクテイクについても同じことが言えます。2000年以降、米国10年債の利回りは同2年債を平均約120ベーシスポイント(bps)上回っています。最近の過去5年間では、このスプレッドは120 bpsの水準を大きく下回っており、例外はごくわずかでした5。したがって近年は、インカムを得ようとすれば、往々にしてデュレーションを長期化する(つまり、より多くのデュレーション・リスクを取る)必要がありました。この戦略の危険性は、最近いくつかの銀行で起きた問題で顕在化しました。

債券市場の他のセグメントには、他のひずみも現れつつあるように思われます。例えば商業用モーゲージ担保証券(CMBS)市場は、歴史的に投資家が上乗せ利回りを追求できる領域でしたが、そうすることにどの程度のリスクが伴うかは不透明でした。新型コロナウイルスのパンデミックの後もオフィスの入居率は低迷し、2023年も米国の東西両海岸の主要都市において50%前後で推移しているにもかかわらず、CMBSのデフォルト率は比較的低水準に留まっています。出社と在宅勤務を組み合わせたハイブリッドな働き方が次第に定着してきていることを考慮すれば、どのようなきっかけがあればオフィスの入居率が大幅に上昇するのか定かではありません6。一方、プライベート・クレジットへのアロケーションを通じて流動性リスクを高めることにより、利回りを追求することを選んだ投資家は、保有銘柄を時価評価した場合、2022年は公開市場で取引されている資産と同様にプライベート・デットにとっても厳しい1年だったことに気づくでしょう。

ここでの私たちの目的は、不安を掻き立てることではなく、債券市場のリスクがどれも同じような性質というわけではなく、これまでもそうではなかったという現実に焦点を当てることにあります。近年、事前に設定したリスク・パラメーターの範囲内で特定水準のインカムを実現しようとしたすべてのポートフォリオは、ここ1年ほどの市場の急激な変化による不意打ちを避けるために、極めてアクティブで機敏なアプローチを取らなければなりませんでした。どれだけ多くのポートフォリオがそれに成功したかは今後明らかになるでしょう。

2000年代への回帰:足元の利回りは世界金融危機前以来の水準

最近は債券投資によるリスク抑制効果がいつになく低下しているものの、それもすぐに変わる可能性がある

もちろん、投資家が債券を保有する目的はインカムの獲得だけではありません。特に、ポートフォリオ全体のリスクを引き下げることは、株式では果たせない債券の主要な役割の1つとなっていました。その点において、投資家にとっては特に厳しい状況が続いていました。

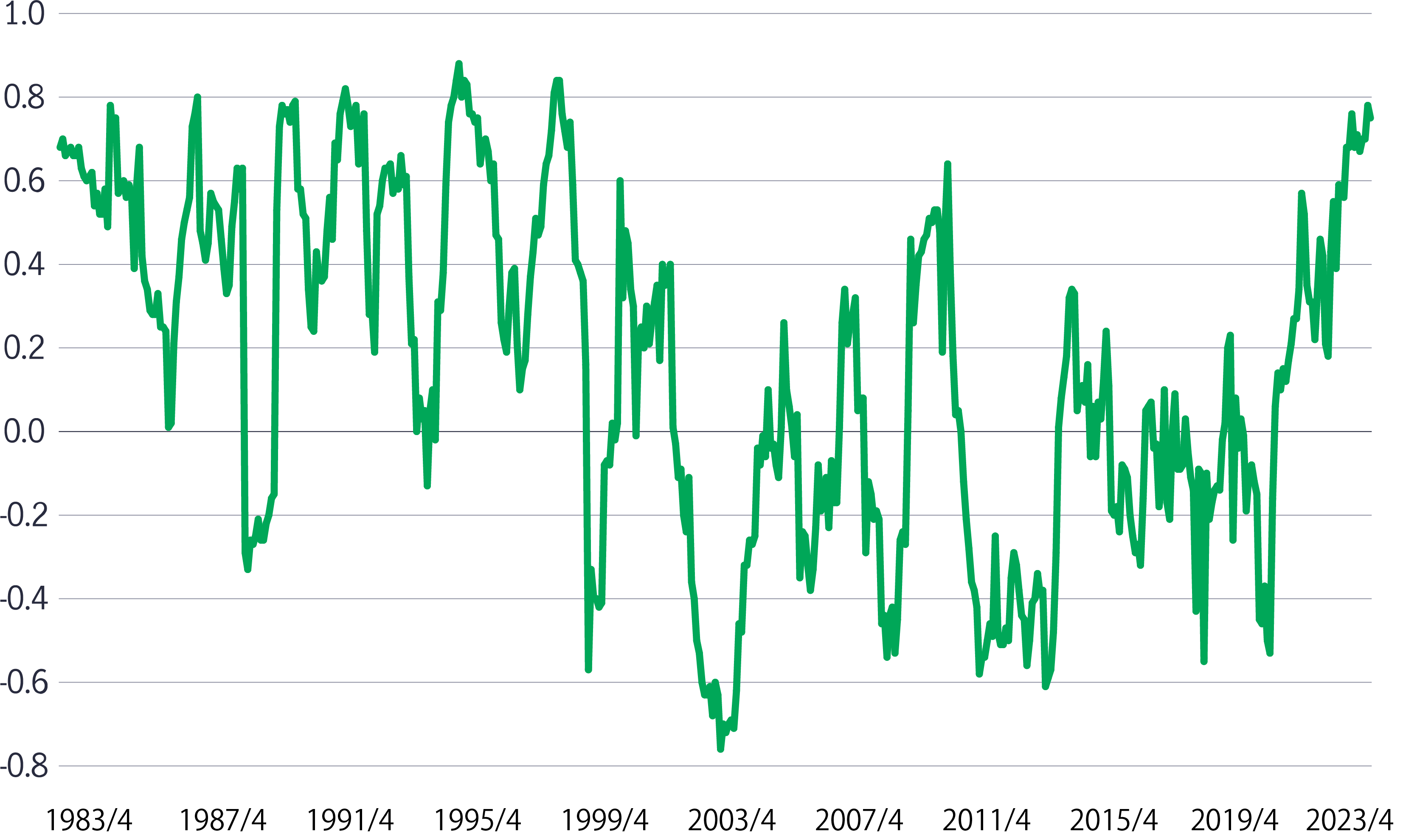

歴史的にブルームバーグ米国総合債券インデックスとS&P 500株価指数の1年間の相関はかなり不安定であるものの、−0.2~0.2の範囲に収まる傾向にあります。2022年より前の10年間(2012年~2021年)の平均は−0.02と、実質的にゼロでした。今やこの相関は約0.8まで上昇し、50年ぶりの高水準に近づきつつあります7。これは、株式リスクの相殺目的で債券を保有していた投資家にとっては苦い経験であり、特に2022年にS&P 500が18%超下落し、幅広い債券へのエクスポージャーも2桁の下落を記録したことを考えればなおさらです8。

移動1年相関は異例の高水準

ブルームバーグ米国総合債券インデックスとS&P00株価指数の比較

しかし今後、相関はより過去の平均に沿った水準になる可能性が高いと思われます。インフレ率はしばらくの間高止まりする可能性があるとは言え、市場は既に最初のショックを織り込み済みと見られ、市場がすぐに消化しなければならない次の大きなイベントは世界経済の減速でしょう。私たちは、リスク選好度が低下する中で、株式と債券の相関は低下し始めると予想しています。この段階で景気が減速する可能性は高まりつつあるように思われ、国際通貨基金(IMF)は先日、今後5年間の世界経済の成長見通しをわずか3.0%と発表しました。これは、これまでに発表された5年予想の中で最も低い数値です9。

こうしたすべての理由やその他の理由のために、債券投資家が再び目を覚ます時期が間近に迫っているように思われ、格付けの高い中期債(つまり長い間インカム面でそれほど魅力的ではなかった平凡な債券)に対する投資意欲が戻りそうです。

債券ポートフォリオの「再正常化」期間は市場予想より長期化する可能性があるものの、永遠に続かないことは歴史が証明している

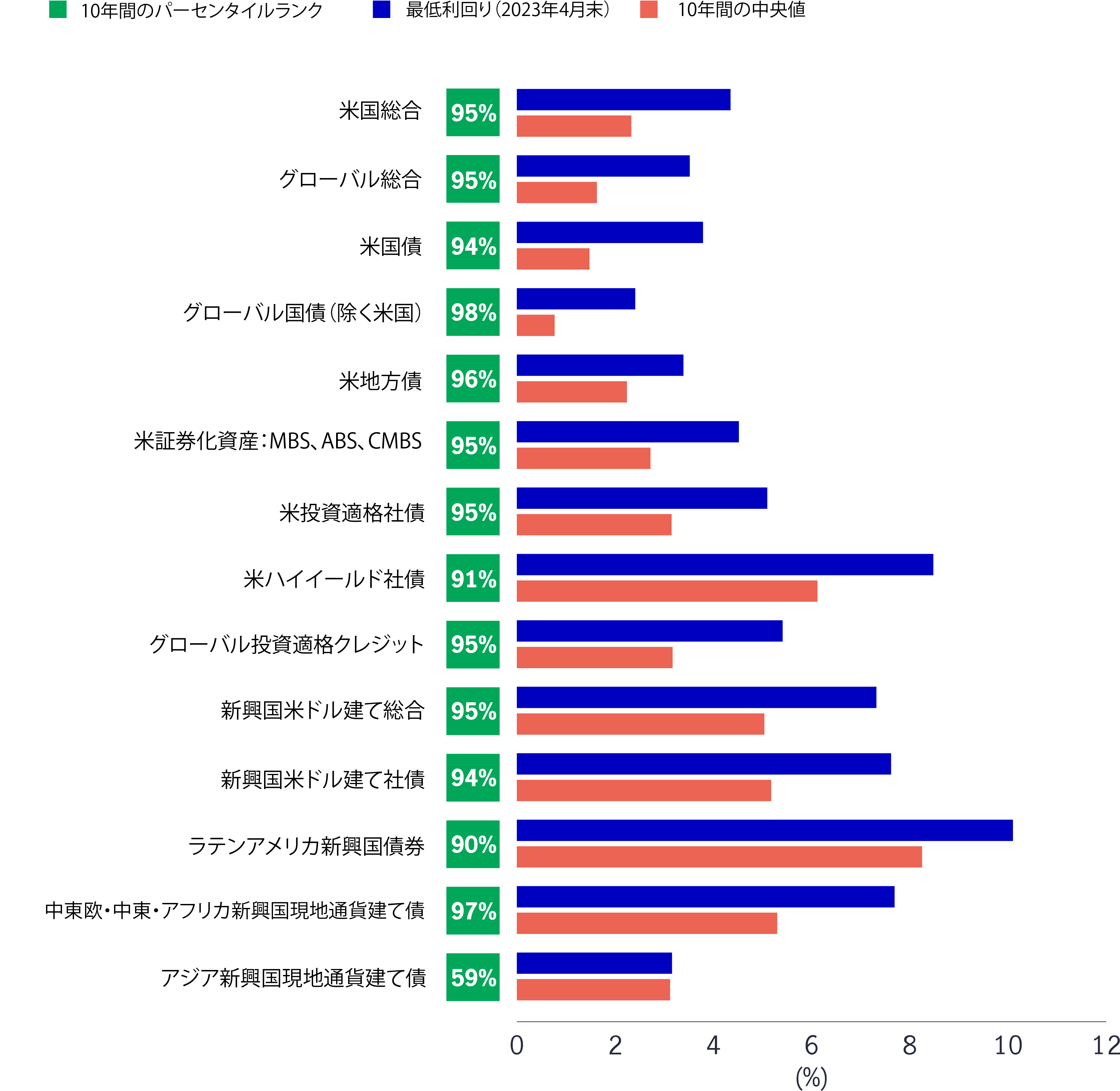

基本的に債券市場全体の利回りが上昇している今、投資家はどこに焦点を当てるかを自分で選ぶことができます。十数のセグメントで、足元の利回りは過去10年間の利回りの90パーセンタイル以上に該当します。

債券市場のほぼすべてのセグメントの利回りが10年平均を大きく上回っている

このような投資機会があれば、私たちは通常であれば幅広い債券に投資するよう主張するところですが、投資家が足元の投資機会について理解しておくべき重要な注意事項があります。この状況がいつまで続くかは予測不可能であり、一部の投資家が想像するより短い可能性があるということです。

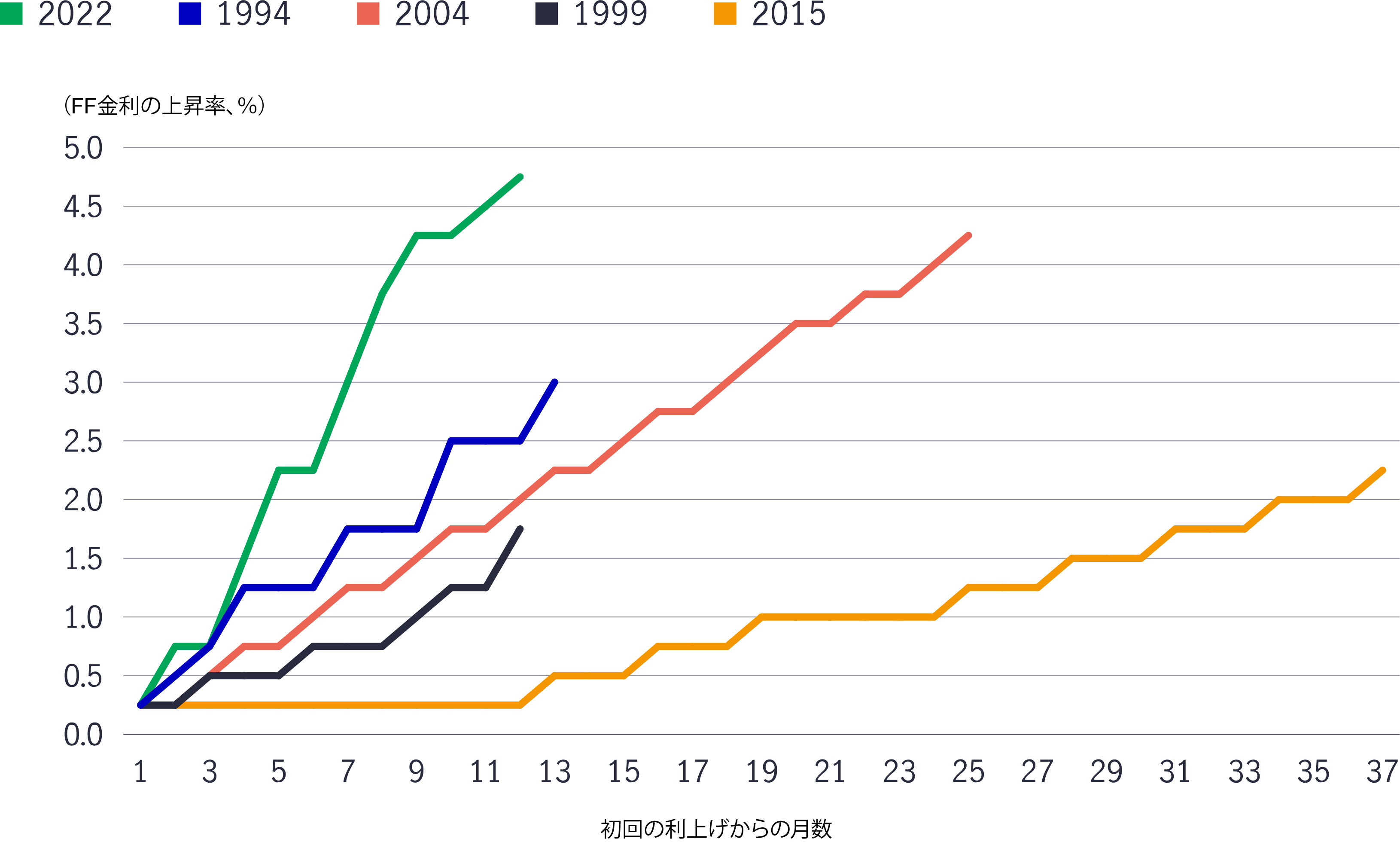

先物市場は現在、FRBが追加利上げを行わないことを織り込んでおり、私たちはその見方は正しいと考えています。FRBが利下げに転じるまでの小休止が比較的短いと予想されることは注目すべき点です。足元のコンセンサスでは9月までの政策金利の引き下げが予想されていますが10、過去には、市場は早ければ7月にも利下げに転じると予想していました。これほど急な政策転換は異例でしょう。歴史的に、FRBは緩和政策にシフトする前に6~12ヶ月にわたって金利を据え置くのが通例でした。この予想されるFRBによる小休止は、投資家に対し、最終的な政策転換に先立って債券へのエクスポージャーを修正する理想的な期間をもたらすと思われます。しかし投資家は、この小休止が長く続くことを当然視すべきではありません。

結局のところ、FRBの政策は金利と利回りに影響を及ぼす要因の1つに過ぎません。比較的長期の年限では、景気減速や本格的なリセッション(景気後退)の見通しが高まったことから、上述のように、格付けの高い中長期債への需要が拡大する可能性が高く、債券価格の上昇に伴って利回りは低下することが予想されます。更に、相関の低下に伴う需要の拡大も金利の下押し圧力となるでしょう。

重要なのは、2022年前半~2023年前半にかけてイールドカーブの形状と水準が大きく変化したことです。2024年にかけて、また2024年を通じて、イールドカーブが再び大幅に変化しても不思議はありません。その頃には、利回りが魅力的な高格付けの債券ポジションを構築することは今日ほど容易ではなくなっているでしょう。

今すべきこと:債券市場の過渡期におけるポートフォリオのポジション

来たる政策転換を乗り越えるための最も賢明な方法に関する私たちの考えが、私たちの基本的な投資理念と基本的に同じだったとしても不思議はないでしょう。投資家は、幅広く分散投資を行うアクティブ運用アプローチを取ることにより、市場の変動リスクに積極的に対応することができます。以下では、更に焦点を当てるべきいくつかの魅力的な投資機会を取り上げます。

金利のポジション:過去18ヶ月には、世界各国の中央銀行が史上最も積極的な利上げサイクルの1つに乗り出したことが、金利リスクへのエクスポージャーを限定していた投資家に恩恵をもたらしました。上述したように、投資家には今、追加利上げのリスクに対する適切な報酬が(利回りという形で)提供されており、そのため私たちは、今は金利リスクを取り始めるのに適したタイミングだと考えています。投資家が獲得するインカムの拡大は、利回りがここから更に大幅に上昇した場合に、価格の下落を相殺する役割を果たすでしょう。またデュレーション・エクスポージャーに関しては、先進各国の中央銀行はそれぞれ金利サイクルの異なる段階にあり、一部の中央銀行は既に利上げを休止していることから、世界的な分散投資を重視した方が賢明だと考えています。景気サイクルの後期段階へと更に進む中で、国内経済が金利の上昇に対して敏感(脆弱)な国々に資金を振り向けることもプラスに寄与するでしょう。このような国々は、FRBが動き出すより先に政策金利の引き下げを開始することが予想されます。

クレジットのポジション:世界的に景気の不透明感が高まっているにもかかわらず、クレジット・スプレッドは驚くほど安定的に推移しています。景気サイクルのこの段階では、クレジットへのエクスポージャーに関して慎重な姿勢を取った方が賢明であり、格付け、業種、発行体レベルでの銘柄選択は、今後のパフォーマンスを左右する大きな要因になると思われます。社債の中では、旅行、レジャー、フードサービスなどの幅広いセクターの再開によって恩恵を受けられるセクターの投資適格債と厳選された比較的高格付けのハイイールド債に関して、前向きな見方を取っています。更に足元の環境では、コモディティ生産企業と、ヘルスケア、公益事業、非景気循環型消費財セグメントなどのディフェンシブな業種も好調に推移する可能性があると見ています。厳選された証券化資産も、ポートフォリオを分散し、伝統的な社債リスクに距離を置くことができるため魅力的です。証券化資産の中では、ライフサイエンス関連の商業用モーゲージ担保証券(MBS)、伝統的な政府機関モーゲージ担保証券(MBS)、ユニークな資産担保証券(ABS)に魅力的な投資機会があると考えています。

通貨のポジション:リスクを管理した為替エクスポージャーは、アルファだけでなく更なる分散効果をポートフォリオにもたらす可能性があります。私たちの分析によれば、米ドル相場は2022年後半にピークアウトした可能性が高く、中期的には、これまでほど利上げに積極的でない(またはおそらく緩和的な)FRBの政策と、米国が軽度のリセッション(景気後退)に陥る可能性とが相まって、米ドルは一段と下落する可能性があります。ドル安は国際債券市場を押し上げると見られ、そのため、特に金利が正常化したユーロ圏など、北米以外の通貨の魅力が増していると考えています。中央銀行が先制的な利上げを行っているエマージング市場の厳選された現地通貨も、キャリーとトータルリターンの両面で魅力的だと考えています。しかし地政学的・政治的リスクや流動性リスクが高まっていることから、エマージング市場の中でも国の選択が極めて重要となりうることには注意が必要です。私たちは、財政状態が健全であり、中央銀行の独立性が高く、(固定相場制ではなく)変動為替相場制を取っている、比較的高格付けの流動性が高いエマージング市場を選好します。利回りが2桁の短期債という選択肢があるラテンアメリカと、インフレがピークアウトし、中国の経済活動の再開に伴う成長見通しの改善によって恩恵を受けられるであろうアジアへのターゲットを絞ったエクスポージャーは、いずれも魅力的と思われます。

アクティブ運用の債券投資家には豊富な投資機会があるものの、時間は限られている

まずは明るい材料から見ていきましょう。市場にこれほど多様で魅力的な投資機会が存在するのは歴史的にもまれなことです。私たちは、グローバル・マルチセクター・ポートフォリオを運用するマネージャーのために、私たちが判断する相対的なメリット、リスク、バリュエーションに基づいて、市場のさまざまなセグメントでポジションを確立およびカスタマイズすることができます。単一セグメントに集中するマネージャーや投資対象の制約が大きいマネージャーでさえ、ポートフォリオを微調整することにより、債券市場の多くにおいてリスク/リターン特性がここ数年よりも改善しているという事実を活かすことができます。更に、利回りが上昇している足元の環境は、債券投資家がもはや中央銀行が利下げしなくても魅力的なトータルリターンを得られるというメリットをもたらしました。私たちの基本シナリオは、各国中央銀行が近いうちに利上げを打ち止めにし、その後いわゆる「ゼロ金利化」までは至らない比較的軽度の利下げサイクルがあり、債券は複数年にわたって魅力的なリスク調節後リターンを提供するというものです。

あまり好ましくない材料としては、世界経済が予想を上回るペースで悪化した場合、このようにターゲットが豊富な投資環境が長続きしないであろうことが挙げられます。FRBは過去1年間にわたり、過去の利上げサイクルを大きく上回る極めて積極的な金融引き締めを行ってきました。この急ピッチでの利上げは、債券市場が2022年に前例のない下落を記録した唯一の要因ではないものの、主な要因の1つであることは明らかです。今日の投資機会をもたらしたのは、引き締めペースの速さと債券市場の大幅な下落ですが、これらの要因はどちらも長続きしない可能性が高いと思われます。

FRBの足元の引き締めサイクルではこれまでより急ピッチで金利が上昇

格付けや流動性が低いか、エソテリック(構造などが難解)な資産を組み入れた投資家は、ポートフォリオ内でどの程度どのようなリスクを取りたいかを考え直す好機です。しかしFRBその他の中央銀行がインフレの抑制に近づいており、(多くの領域で日々、新しいストレスの兆候が現れつつある)経済に再び焦点を合わせようとし始めている今、各国中央銀行が金利を景気抑制的な水準に維持する必要があるとは考えにくく、各国中央銀行は最終的に政策を緩和方向にシフトする必要があると思われます。私たちは、その日が到来するのが予想より早いか遅いかにかかわらず、解決策は同じだと考えています。投資家は、政策転換の前の小休止を利用し、ポートフォリオのポジションを修正して今日の豊富な(そして長く待たれていた)投資機会のいくつかを組み込むべきです。

脚注

- 米財務省、2023年4月30日現在

- 米労働統計局、2023年4月30日現在

- セントルイス連邦準備銀行、2023年4月30日現在

- https://cepr.org/voxeu/columns/how-institutional-investment-funds-reach-yield-intensifies-asset-price-volatility

- セントルイス連邦準備銀行、2023年4月30日現在

- キャッスル・システムズ、2023年4月30日現在

- ブルームバーグ、2023年4月30日現在

- スタンダード&プアーズ、2023年4月30日現在

- 国際通貨基金(IMF)世界経済見通し、2023年4月

- CMEフェドウォッチ・ツール、2023年5月4日現在

リスクと手数料

リスクと手数料については、以下をご覧ください。https://www.manulifeim.com/institutional/jp/ja/jp-risks-and-fees-guide

ディスクレーマー

- 本資料は、海外グループ会社の情報を基にマニュライフ・インベストメント・マネジメント株式会社(以下「当社」といいます。)が作成した情報提供資料です。

- 参考として掲載している個別銘柄を含め、当社が特定の有価証券等の取得勧誘または売買推奨を行うものではありません。

- 本資料は、信頼できると判断した情報に基づいておりますが、当社がその正確性、完全性を保証するものではありません。

- 本資料の記載内容は作成時点のものであり、将来予告なく変更される場合があります。

- 本資料のいかなる内容も将来の運用成果等を示唆または保証するものではありません。

- 本資料に記載された見解・見通し・運用方針は作成時点における当社の見解等であり、将来の経済・市場環境の変動等を示唆・保証するものではありません。

- 本資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、その開発元または公表元に帰属します。

- 本資料の一部または全部について当社の事前許可なく転用・複製その他一切の行為を行うことを禁止させていただきます。

マニュライフ・インベストメント・マネジメント株式会社

金融商品取引業者 関東財務局長(金商)第433 号

加入協会: 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会

世界的なパンデミックなどの公衆衛生危機は、市場のボラティリティの大幅な上昇、証券取引の停止等の原因となり、ポートフォリオのパフォーマンスに影響を及ぼす可能性があります。例えば、新型コロナウイルス感染症(COVID-19)は、世界の経済活動に深刻な打撃を与えています。将来、発生する可能性のある公衆衛生危機、およびその他のエピデミックやパンデミックは、現時点では必ずしも予測可能ではない影響をグローバル経済に与える可能性があります。公衆衛生危機は、既存の政治的、社会的、経済的リスクを悪化させる恐れがあります。こうした事象はポートフォリオのパフォーマンスに悪影響を与え、投資に損失が生じる可能性があります。

投資には、元本割れなどのリスクが伴います。金融市場は変動しやすく、企業、産業、政治、規制、市場又は経済の変化に応じて乱高下することがあります。エマージング市場での投資に関しては、これらのリスクはより大きくなります。為替リスクとは、為替レートの変動がポートフォリオの投資の価値に悪影響を及ぼすことがあるというリスクです。

掲載されている情報は、特定の人に係る適合性、投資目的、経済状態又は特定のニーズを考慮したものではありません。お客様自身の状況にどのような種類の投資が適しているかどうかを検討し、必要に応じて専門的アドバイスを求めることをお勧めします。

本資料は、利用者に関係する法域に適用される法令等に基づき受領を許可された者のみの利用に供することを目的として、マニュライフ・インベストメント・マネジメントが作成したものです。本資料に掲載された見解は、公表時におけるマニュライフ・インベストメント・マネジメントの見解であり、市場環境その他の状況に基づき変更される場合があります。本資料に掲載されている情報及び/又は分析は、信頼性があると思われる情報源から入手したものですが、マニュライフ・インベストメント・マネジメントは、当該情報及び/又は分析の精度、正確性、実用性又は完全性について何らの表明も行わず、当該情報及び/又は分析を使用したことによる損害について一切責任を負いません。本資料の情報には、将来の事象、目標、運用哲学その他の予想に関する予測や見通しについての記述が含まれていることがありますが、いずれの情報も表示されている日付時点での最新の内容です。本資料における情報(金融市場の動向に関する説明など)は現在の市況に基づいていますが、現在の市況は今後の市場での出来事その他の理由によって変動し、置き換えられる可能性があります。マニュライフ・インベストメント・マネジメントは、かかる情報を更新するいかなる責任も負いません。

マニュライフ・インベストメント・マネジメント若しくはその関連会社、又はマニュライフ・インベストメント・マネジメント若しくはその関連会社の取締役、執行役若しくは従業員のいずれも、本資料の情報を信頼して行動し又は行動しなかった人が直接又は間接的に被った損失、損害その他の結果に関する責任を負うものではありません。全ての見解及び解説は、一般的な性質を有するように意図されており、現時点の関心事に資するためのものです。これらの見解は有用であると考えていますが、税務、投資又は法務に関する専門的アドバイスに代わるものではありません。お客様固有の事情につきましては、お客様自身が適切な専門家のアドバイスを受けることをお勧めいたします。マニュライフ若しくはマニュライフ・インベストメント・マネジメント又はマニュライフ若しくはマニュライフ・インベストメント・マネジメントの関連会社若しくは代表者のいずれも、税務、投資又は法務に関するアドバイスを提供するものではありません。過去の実績は将来の結果を保証するものではありません。本資料は、もっぱら情報提供を目的として作成されており、有価証券の売買又は投資戦略の採用につき、マニュライフ・インベストメント・マネジメント又はその代理人が推奨したり、専門的アドバイスを提供したり、申込み又は勧誘したりするものではありません。また、マニュライフ・インベストメント・マネジメントが管理するファンド又は口座における取引の意図を示すものでもありません。いかなる市場環境においてもリターンを保証し又はリスクを排除する投資戦略又はリスク管理手法はありません。分散投資又はアセット・アロケーションによって、いかなる市場においても、利益が保証されることはなく、損失から保護されることもありません。別途示している場合を除き、全てのデータの出所はマニュライフ・インベストメント・マネジメントです。

マニュライフ・インベストメント・マネジメントについて

マニュライフ・インベストメント・マネジメントは、Manulife Financial Corporationのグローバルな資産運用ビジネス部門です。私たちは150年超にわたり、スチュワードシップ責任に則って、年金基金、機関投資家、個人投資家の皆さまに包括的な資産運用ソリューションをご提供しています。資産運用における私たちの専門的なアプローチには、債券、株式、マルチアセット及びプライベート・アセットの各運用チームが提供する高度に差別化された戦略があり、それらに加えて、私たちのマルチマネジャー・モデルを通じて特色ある独立系資産運用会社の戦略へのアクセスも可能です。

これらの資料は、有価証券その他の規制当局に審査及び登録されていませんが、以下のマニュライフ・グループの会社がそれぞれの法域で適宜配布することもあります。マニュライフ・インベストメント・マネジメントに関する追加情報については、次のURLに掲載されています。www.manulifeim.com/institutional

オーストラリア: Manulife Investment Management Timberland and Agriculture (Australasia) Pty Ltd, Manulife Investment Management (Hong Kong) Limited. カナダ: Manulife Investment Management Limited, Manulife Investment Management Distributors Inc., Manulife Investment Management (North America) Limited, Manulife Investment Management Private Markets (Canada) Corp. 中国: Manulife Overseas Investment Fund Management (Shanghai) Limited Company. 欧州経済領域(EEA): アイルランド中央銀行の規制下にあるManulife Investment Management (Ireland) Limited 香港特別行政区: Manulife Investment Management (Hong Kong) Limited. インドネシア: PT Manulife Aset Manajemen Indonesia. 日本:マニュライフ・インベストメント・マネジメント株式会社 マレーシア: Manulife Investment Management (M) Berhad 登録番号:200801033087 (834424-U) フィリピン: Manulife Asset Management and Trust Corporation. シンガポール: Manulife Investment Management (Singapore) Pte. Ltd.(会社登記番号:200709952G)韓国:Manulife Investment Management (Hong Kong) Limited. スイス: Manulife IM (Switzerland) LLC. 台湾: Manulife Investment Management (Taiwan) Co. Ltd. 英国:Financial Conduct Authority (FCA) 規制下にあるManulife Investment Management (Europe) Limited. 米国: John Hancock Investment Management LLC, Manulife Investment Management (US) LLC, Manulife Investment Management Private Markets (US) LLC, Manulife Investment Management Timberland and Agriculture Inc. ベトナム: Manulife Investment Fund Management (Vietnam) Company Limited.

Manulife Investment Management. All rights reserved. Manulife Investment Management及びMのデザイン、並びにManulife Investment ManagementとMのデザインの組み合わせは、The Manufacturers Life Insurance Companyの商標であり、同社のみならず、ライセンスに基づき同社の関連会社にも使用されています。