米国農地投資のリターン見通しは良好

キース・バルター

シニア・アドバイザー、ストラテジック・イニシアティブ

森林農地部門

ジャスプリート・ オーレーク

シニア・ナチュラル・リソース・エコノミスト

ウェイイー・ツァン、Ph.D.

シニア・アグリカルチュラル・エコノミスト

米国の非上場農地投資は、米国の国内消費の伸びとロシアのウクライナへの軍事侵攻による貿易の混乱に起因する世界的な供給逼迫を背景に、昨年の堅調なパフォーマンスがさらに力強さを増しています。

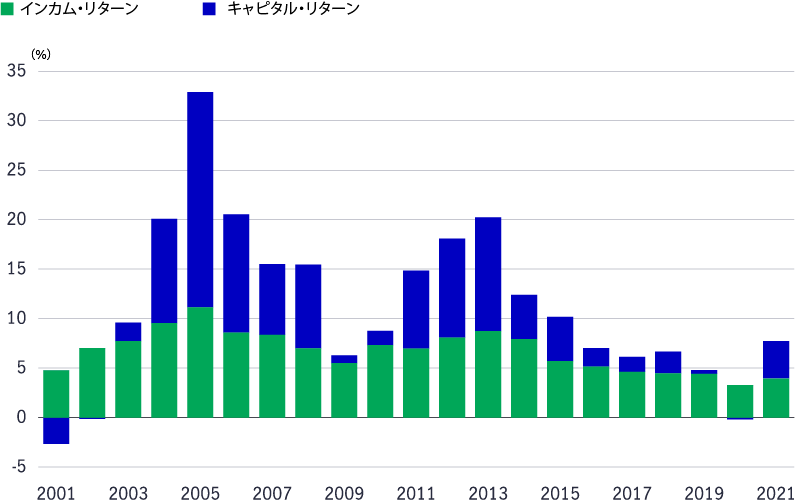

米国不動産投資受託者協会(NCREIF)のFarmland Indexによると、非上場の米国農地投資の2021年のトータル・リターンは7.8%と、前年比で475ベーシスポイント(bps)上昇し、通年で2015年(10.4%)以来最高の水準に達しました。2021年の7.8%は5年平均の5.7%を上回っています。一年生作物農地の2021年のトータル・リターンは11.1%(前年比で686 bps上昇)で、永年作物農地のトータル・リターンは3.1%(前年比179 bps上昇)でした。農地投資のパフォーマンスには地域ごとに大幅な開きが生じました。作物の種類によってもリターンに大きな差が生じ、アーモンドがマイナス・リターンとなった一方で、ピスタチオ、ワイン用ぶどう、一年生作物の投資は良好なリターンを達成しました。インデックスが示す好調なパフォーマンスを下支えした要因は、南米で局所的に生産混乱が生じる中で国内外の需要が旺盛であったことから農作物価格が上昇したことや、投資家による農地資産への強い関心が続いたことなど、2021年の基本的な市場ファンダメンタルズが良好であったことです。

農地投資のリターンは6年ぶりの最高水準に

米国農地投資のリターン

NCREIF Farmland Indexの年間トータル・リターンは、昨年、インカム・リターンとキャピタル・リターンの両方の回復に支えられました。インカム・リターン向上の要因は一年生作物の市況の大幅な改善です。トウモロコシや大豆をはじめとする農産物の需要は、世界的な飼料作物の需要増大とエタノール生産の原料用トウモロコシの国内需要の回復を背景に2020年後半以降、大幅に改善しました。米中関係をはじめ、米国と主要貿易相手国との国際貿易関係の正常化は米国農作物市場の需要押し上げに寄与しました。インデックスのトータル・リターンのもうひとつの要素であるキャピタル・リターンも、超低金利環境下でこの資産クラスへの関心と確信が高まっていることを反映し、この3年間低迷していた上昇率が一気にプラス転換1しました。

広範な米国農業経済の好調は、2021年の米国およびグローバルで良好な市場環境と全般的な景気回復によるものです。米国農務省(USDA)の推定によると、2021年の米国の農業現金収入は前年比23.5%の増加[2]が見込まれます。政府直接支払額と臨時支援プログラムが過去最高となった2020年の457億米ドルから2021年には272億米ドルに40%減少した2にもかかわらず、総収益の増加により、米国農家の2021年の総現金収入の増加が特に強い結果となりました。中国との貿易協定第一段階で報復関税の撤廃や引き下げが行われたことが、米国の農産物への需要拡大に必要とされていた追い風となりました。農産物の売上実績については、2021年の農作物販売による現金収入は前年比で17.9%増加し、畜産物および乳製品の売上高は前年比で17.7%増加しました2。

インデックスの概要

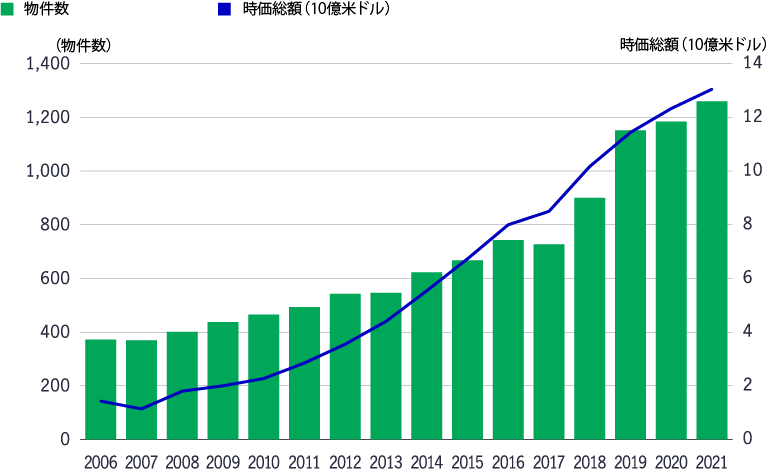

米国農地投資のパフォーマンスを評価する指標として最も定評があるものはNCREIF Farmland Indexです。このインデックスは、投資を目的として非公開市場で取得された農地の投資パフォーマンスを四半期ごとに評価します。インデックスの資産はすべて受託者の立場で保有されています。2021年末現在、インデックスを構成する資産は1,260物件、時価総額は138億米ドルで、2020年の1,184物件、123億米ドルから増加しています。物件数と時価総額の力強い増加は、機関投資家によるこの資産クラスへの投資が拡大していることを反映しています。

一年生作物の農地はインデックスの銘柄全体の76%、時価総額の61%

農地物件数と時価総額の継続的な増加は機関投資家による所有の拡大を反映

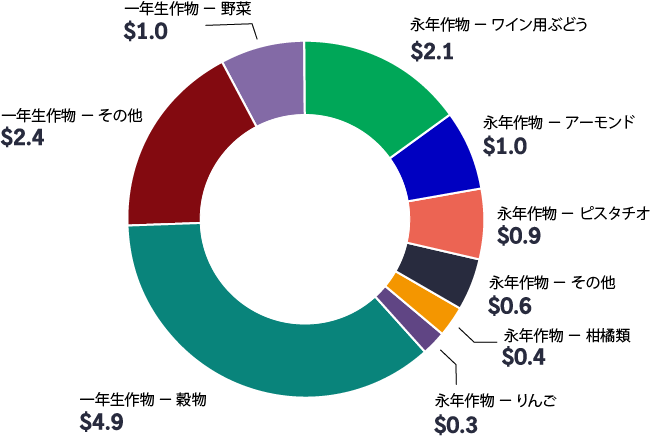

NCREIFは、運営タイプと地域別の詳細な農地投資リターンを公表しています。一年生作物の農地では、毎年作物の植え付けが必要であり、油糧種子、綿花、野菜、特定の生鮮果実などが含まれます。永年作物の農地では、多年生樹木、低木、つる植物が育てられ、アーモンド、りんご、クランベリー、ワイン用ぶどうなどが収穫されます。インデックスで上位の永年作物はワイン用ぶどう、アーモンド、ピスタチオで、これらを合計すると2022年1月時点でNCREIFデータにおける永年作物農地の時価総額の73%を占めています。

インデックスは一年生作物の比重が大きい

農地の作物種類別内訳(単位:10億米ドル)

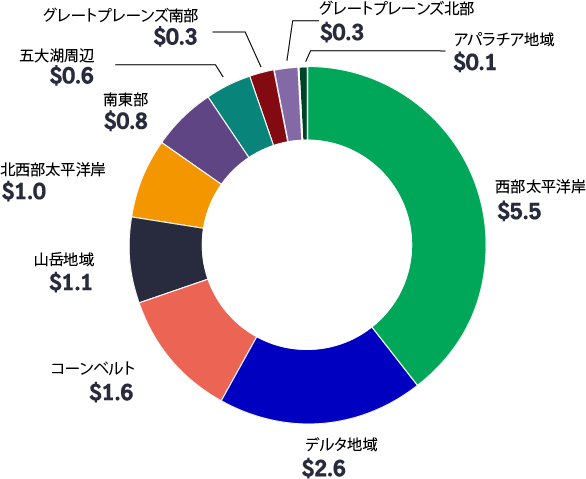

2021年末現在、NCREIF Farmland Indexに採用されている一年生作物農地が958物件、時価総額は84億米ドルであるのに対し、永年作物農地は302物件、54億米ドルです。2021年に時価総額でNCREIF Farmland Index中、最大の割合を占めている地域は西部太平洋岸(インデックス全体の39.5%)、次いでデルタ地域(19.2%)、コーンベルト(11.3%)、山岳地域(8.1%)です。デルタ地域、コーンベルト、山岳地域が占める割合は前年と比較して拡大しており、残る地域はすべて合わせてインデックスの時価総額全体の21.9%を占めています。

高価値の永年作物が集中する西部太平洋岸はインデックスの時価総額の40%を占める

農地の地域別時価総額(単位:10億米ドル)

地域および作物種類別のパフォーマンス

2021年の米国一年生作物農地のトータル・リターンは11.1%で、前年比で686 bps上昇しました。2021年の米国の一年生作物農地の運用によるインカム・リターンは3.6%で、前年をわずかに上回りました。2021年のインカム・リターン上昇の要因は、国内市場と輸出市場の両市場で農産物の需要が増大したことにより、農作物価格が上昇したことです。国内のエタノール生産用トウモロコシの需要が回復したことに加え、2021年に特にトウモロコシなど、中国の飼料用農作物輸入が過去最高水準に増加したことも農作物の需要増大のもうひとつの主な要因となりました。中国のトウモロコシ輸入急増と主要生産地域の気象現象による世界的な農作物生産の混乱を背景に、代替飼料材料として小麦など他の一年生作物の使用量が増加し、それらが相まって一年生作物の価格の上昇と好調なインカム・リターンにつながりました。良好な市場動向と一年生作物農地への投資家の関心の高まりに支えられ、一年生作物農地のキャピタル・リターンは年率7.2%と、前年を645 bps上回る好調なパフォーマンスとなりました。

2021年の米国一年生作物農地投資は、キャピタル・リターンと

インカム・リターンの上昇により、トータル・リターンが向上

米国一年生作物農地投資のリターン

NCREIF Farmland Indexによると、米国の永年作物農地の2021年のトータル・リターンは3.1%でした。これは2020年の1.3%の2倍以上ではあるものの、1991年のインデックス設定以来3番目に低い年間パフォーマンスです。明るい兆しとして、2021年の永年作物農地投資の運用によるインカム・リターンは前年比で142 bps上昇し、4.4%となりました。インデックスの永年作物農地の大半(時価総額の71%)は直接運営されているため、主にリース運営である一年生作物農地に比べて運営収入のボラティリティは高くなります。一方、永年作物農地投資の2021年のキャピタル・リターンは−1.32%と、2019年から3年連続でマイナスとなりました。こうした永年作物農地のキャピタル・リターンが全般的にマイナスとなる傾向は、厳しい需給動向の中で果実とナッツ類の価格見通しが一様でないことと、西部太平洋岸地域の水不足をめぐって懸念が広がっていることによるものと思われます。

米国永年作物農地投資は、インカム・リターンの上昇により

2021年のリターンは上昇したものの、キャピタル・リターンの軟調さが続く

米国永年作物農地投資の年間リターン

アーモンドはNCREIFインデックスの永年作物農地の時価総額の18%を占め、2021年の永年作物農地投資のリターンの大きな足かせとなりました。2021年のアーモンドの年間トータル・リターンは−4.4%で、2020年の−0.9%を下回る2年連続のマイナスとなりました。アーモンドのリターン低下は、記録的な生産による供給過剰と価格下落のためにインカム・リターンが低水準となったことに加え、カリフォルニア州の干ばつの頻度と深刻さをめぐる懸念がキャピタル・リターンの低下につながったことを反映しています。時価総額で永年作物の最大の構成要素であるワイン用ぶどうは、インカム・リターンとキャピタル・リターンがプラスとなったことから、2021年のトータル・リターンは4.2%(前年比697 bpsの上昇)となりました。ピスタチオは国内市場と輸出市場の両市場でピスタチオの需要拡大傾向が続いていることを反映して2021年のトータル・リターンは9.4%と、永年作物の中で特に好調なパフォーマンスとなりました。

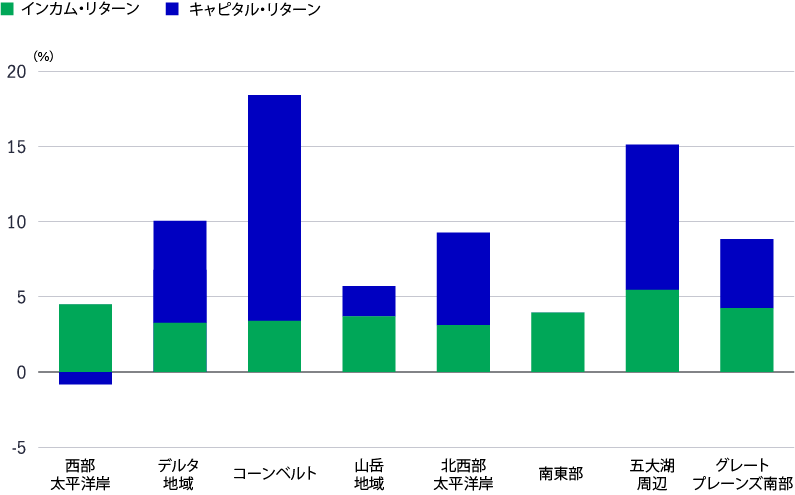

農地投資のパフォーマンスは地域によって大きな差が生じました。NCREIFインデックスの8つの上位地域すべてで2021年のインカム・リターンはプラスとなった一方、西部太平洋岸と南東部の2つの地域ではキャピタル・リターンがマイナスとなりました。西部太平洋岸地域はインデックスの中で最も大きく、インデックスの時価総額の39.5%を占めており、2021年のインカム・リターンは4.5%(前年比103 bpsの上昇)となったものの、2021年のキャピタル・リターンは3年連続のマイナスとなったことから、トータル・リターンは3.6%(前年比105 bps上昇)となりました。キャピタル・リターンが2019年以降連続でマイナスとなったのは、近年のアーモンドやワイン用ぶどう市場の供給過剰といった市場要因の他、火災や干ばつなどの自然現象による影響やカリフォルニア州での今後の長期の水不足に対する懸念が続いていることにも起因しています。北西部太平洋岸ではインカム・リターンとキャピタル・リターンがいずれも2020年と比較して向上した結果、トータル・リターンは前年比で約1,200 bps上昇しました。

次にインデックスの30.5%を占める大きな2つの地域、デルタ地域とコーンベルト地域は、2021年のインカム・リターンは前年比で小幅に上昇し、キャピタル・リターンは大幅に上昇しました。デルタ地域の2021年のキャピタル・リターンは6.8%、コーンベルトは15%で、両地域とも2012年から2013年のコモディティ・ブーム以来最高の上昇率となりました。山岳地域は、2021年にキャピタル・リターンが前年比266 bps上昇したことから、トータル・リターンは前年比260 bpsの上昇となりました。より小規模な3つの地域(南東部、五大湖周辺、グレートプレーンズ南部)では、南東部のインカム・リターンとキャピタル・リターンが2020年に比べて低下した一方、五大湖周辺とグレートプレーンズ南部はトータル・リターンが前年比で上昇しました。

コーンベルトは好調なキャピタル・リターンにより地域別で最も高い

トータル・リターン、西部太平洋岸はキャピタル・リターンがマイナス

米国農地投資の地域別年間リターン

2021年は南東部を除くすべての地域でトータル・リターンが向上

米国農地投資の地域別年間リターン(%)

今後の見通し

2022年の米国農地投資の見通しは、2021年の全般的に良好なパフォーマンスを受けて楽観的な基調となっています。マクロ経済面では、世界的な景気回復と社会活動の再開を背景に、商品とサービスの需要が増大しています。農業分野では、世界的に食生活の多様化が進んでいることが農業製品の需要を喚起しています。国内消費と国際貿易需要の拡大が2022年の農産物の明るい見通しを支えています。供給面では、南米の干ばつで農産物に被害が発生したことや世界的な在庫水準の低下も農産物価格見通しを押し上げる要因となっています。米国の農業には逆風もあります。すべての産業に言えることですが、農業生産もインフレ圧力の高まりに伴うコスト上昇が利益を圧迫しています。また、地政学的・気候的な要因の不透明性もリスクとなっています。ロシアによるウクライナへの軍事侵攻は、国際貿易ルートの崩壊や肥料およびエネルギー市場への衝撃を考慮すると、世界の経済成長と貿易に甚大な影響を及ぼすことが予想されます。気候や気象現象は今後も引き続き農産物生産を決定づける要因ですが、プラスの利回りと低ボラティリティを追求する投資家にとって農地投資は魅力的な資産クラスであることに変わりはありません。サステナブルな資源管理と市場の不透明感が続く中での底堅いパフォーマンスにあらためて注目が集まっていることから、農地投資は今後も引き続き投資家に選好される資産クラスとなることが予想されます。

【以下英文のみ】

Farmland market indicators

Global corn production reached a new record in 2021

Annual corn production estimates, major producers (MMT)

Global corn production is expected to reach a new record of 1.2 billion metric tonnes (MMT), 8% higher than the 2021 marketing year, driven by gains in the United States, Argentina, China, and Brazil. In 2021, U.S. corn production is forecast to increase by 7%, to 384 MMT, primarily driven by yield returning to trend line (marketing year (MY) September 2021–August 2022). Brazil 2020 (MY March 2021–February 2022) production is estimated to decrease by 15%, from MY 2019 to 87 MMT, because dry weather caused a delay in planting the second crop. Brazil’s 2021 MY (March 2022–February 2023) production is forecast to increase by 31% to 114 MMT due to greater planting area and recovery from drought conditions. Argentina’s corn production is forecast to increase slightly to 52 MMT in the 2020 MY (March 2021–February 2022) before rebounding 5% to 54 MMT in the 2021 MY, due to improved returns for corn. China’s production is forecast to increase by 5% from last year to 273 MMT (MY May 2021–April 2022).

Global soybean production declined slightly in 2021

Annual soybean production estimates, major producers (MMT)

Global 2021 MY soybean production is expected to decrease slightly from the previous MY to 364 MMT due to dry conditions in South America. U.S. soybean production is forecast to increase by 5% to 121 MMT due to increases in area and average yields (MY September 2021–August 2022). Brazilian production is forecast to increase 7% to 138 MMT in 2020 (MY February 2021–January 2022) before decreasing 3% in 2021 (MY February 2022–January 2023) to 134 MMT. Argentina’s soybean production is forecast to decline by 5% in 2020 (MY April 2021–March 2022) to 46 MMT and then decrease another 3% in 2021 (MY April 2022–March 2023) to 45 MMT, as farmers switch from soybeans to corn in anticipation of higher revenues and operational flexibilities.

USD appreciates against competing currencies

Quarterly exchange rates between U.S. and agricultural currencies (indexed to 1 at 2006: Q1)

The U.S. dollar appreciated slightly in the fourth quarter against most competing currencies, appreciating 2% against the Brazilian real, 3% against the Russian ruble, and 4% against the Argentinian peso. The U.S. dollar was at similar levels against the Canadian and Australian dollars as of last quarter and is expected to remain modest for the remainder of 2021 and going into 2022, as global economic activity revives, effective vaccines are deployed, and interest rates remain accommodative across most competing currencies.

U.S. corn exports remain at high levels

Moving average for corn exports, major producers (MMT)

Global corn exports fell in Q4 2021, partly due to tight corn supplies in Brazil because of the dry weather conditions of the previous season. Brazil’s four-quarter moving average exports were down 41% from last year at 5 MMT, 26% lower than last quarter, as the previous year’s record exports and drought conditions in the 2020 marketing year depleted Brazil’s corn stocks. A major tailwind for Brazil’s future grain exports is the paving of the BR-163, a highway that runs through Mato Grosso and Para and ends at the river terminals of Miritituba, the site of several major grain trading companies. U.S. four-quarter moving average corn exports at 17 MMT were 35% higher than last year’s and slightly higher than the previous quarter. Argentina’s four-quarter moving average exports, at 10 MMT, were up 10% from last year and up 11% from last quarter. Depleted corn export quantities in Brazil, together with the depreciated Argentinian peso, favor Argentinian exports.

U.S. soybean exports decreased in Q4 2021

Moving average for soybean exports, major producers (MMT)

In Q4 2021, U.S. and Argentina soybean exports decreased from the previous quarter. On a four-quarter moving average basis, at 13 MMT, U.S. soybean exports were down 7% from last quarter and 17% from last year as a result of lower demand from China. The four-quarter moving average of Brazil soybean exports, at 21 MMT, was up 5% from last quarter and was slightly higher than last year. At a four-quarter moving average of 1 MMT, Argentina’s soybean exports were up 14% compared with the previous quarter and down 17% since last year.

Prices for row crops maintain high levels

Row crop prices (US$/bushel)

In Q4 2021, U.S. corn, wheat, and soybean prices remained elevated compared with last year despite decreases in corn and soybean prices seen this quarter. Corn price decreased 12% to $5.25 per bushel in Q4 2021 but was still up 39% from last year. Soybean prices fell 9% in the last quarter but were still up 20% from last year at $12.20 per bushel. Prices for corn and soybeans remain elevated because of uncertainties around the South American crop for the 2021 marketing year. Wheat prices rose by 18% since last quarter and were up 59% from last year to $8.33 per bushel amid concerns about a shortage of high protein wheat.

Mid-year 2020/2021 tree nut prices were mixed as markets seek balance

U.S. annual average grower tree nut prices (US$/pound)

MY 2020/2021 tree nut prices declined because of abundant supply, reduced exports, and higher stocks. Prices are forecast to increase in MY 2021/2022, due to overall improved supply/demand balance. Almond prices are expected to finish the year higher than MY 2020/2021 due to lower production and higher export demand, resulting in lower expected ending stocks. Pistachio prices are forecast up, despite higher production estimates, driven by projected increases in both domestic and export demand, reflecting the sector’s continued strength. Walnut prices are estimated to finish MY 2021/2022 significantly better than the year before, as production declined due to widespread freezing in late 2020, although the price outlook looks flat going forward as the sector matures.

2021 row crop returns are the highest since 2013

Row crops total return (%)

2021 NCREIF row crop returns were 7.8%, their highest annual return since 2013. High prices helped boost farmers’ returns and provided support for better appreciation returns. USDA farm income and wealth statistics project 2021 row crop cash receipts to rise by 19% in real 2021 dollars, the largest increase in cash receipts since 2007.

All currency is shown in U.S. dollars.

脚注

- https://www.chicagofed.org/publications/agletter/2020-2024/february-2022

- https://www.ers.usda.gov/topics/farm-economy/farm-sector-income-finances/farm-sector-income-forecast/#:~:text=Farm%20Sector%20Income%20%26%20Finances%3A%20Farm,(25.1%20percent)%20in%202021.

リスクと手数料

リスクと手数料については、以下をご覧ください。

https://www.manulifeim.com/institutional/jp/ja/jp-risks-and-fees-guide

ディスクレーマー

- 本資料は、海外グループ会社の情報を基にマニュライフ・インベストメント・マネジメント株式会社(以下「当社」といいます。)が作成した情報提供資料です。

- 参考として掲載している個別銘柄を含め、当社が特定の有価証券等の取得勧誘または売買推奨を行うものではありません。

- 本資料は、信頼できると判断した情報に基づいておりますが、当社がその正確性、完全性を保証するものではありません。

- 本資料の記載内容は作成時点のものであり、将来予告なく変更される場合があります。

- 本資料のいかなる内容も将来の運用成果等を示唆または保証するものではありません。

- 本資料に記載された見解・見通し・運用方針は作成時点における当社の見解等であり、将来の経済・市場環境の変動等を示唆・保証するものではありません。

- 本資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、その開発元または公表元に帰属します。

- 本資料の一部または全部について当社の事前許可なく転用・複製その他一切の行為を行うことを禁止させていただきます。

マニュライフ・インベストメント・マネジメント株式会社

金融商品取引業者 関東財務局長(金商)第433 号

加入協会: 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会

世界的なパンデミックなどの公衆衛生危機は、市場のボラティリティの大幅な上昇、証券取引の停止等の原因となり、ポートフォリオのパフォーマンスに影響を及ぼす可能性があります。例えば、新型コロナウイルス感染症(COVID-19)は、世界の経済活動に深刻な打撃を与えています。将来、発生する可能性のある公衆衛生危機、およびその他のエピデミックやパンデミックは、現時点では必ずしも予測可能ではない影響をグローバル経済に与える可能性があります。公衆衛生危機は、既存の政治的、社会的、経済的リスクを悪化させる恐れがあります。こうした事象はポートフォリオのパフォーマンスに悪影響を与え、投資に損失が生じる可能性があります。

投資には、元本割れなどのリスクが伴います。金融市場は変動しやすく、企業、産業、政治、規制、市場又は経済の変化に応じて乱高下することがあります。エマージング市場での投資に関しては、これらのリスクはより大きくなります。為替リスクとは、為替レートの変動がポートフォリオの投資の価値に悪影響を及ぼすことがあるというリスクです。

掲載されている情報は、特定の人に係る適合性、投資目的、経済状態又は特定のニーズを考慮したものではありません。お客様自身の状況にどのような種類の投資が適しているかどうかを検討し、必要に応じて専門的アドバイスを求めることをお勧めします。

本資料は、利用者に関係する法域に適用される法令等に基づき受領を許可された者のみの利用に供することを目的として、マニュライフ・インベストメント・マネジメントが作成したものです。本資料に掲載された見解は、公表時におけるマニュライフ・インベストメント・マネジメントの見解であり、市場環境その他の状況に基づき変更される場合があります。本資料に掲載されている情報及び/又は分析は、信頼性があると思われる情報源から入手したものですが、マニュライフ・インベストメント・マネジメントは、当該情報及び/又は分析の精度、正確性、実用性又は完全性について何らの表明も行わず、当該情報及び/又は分析を使用したことによる損害について一切責任を負いません。本資料の情報には、将来の事象、目標、運用哲学その他の予想に関する予測や見通しについての記述が含まれていることがありますが、いずれの情報も表示されている日付時点での最新の内容です。本資料における情報(金融市場の動向に関する説明など)は現在の市況に基づいていますが、現在の市況は今後の市場での出来事その他の理由によって変動し、置き換えられる可能性があります。マニュライフ・インベストメント・マネジメントは、かかる情報を更新するいかなる責任も負いません。

マニュライフ・インベストメント・マネジメント若しくはその関連会社、又はマニュライフ・インベストメント・マネジメント若しくはその関連会社の取締役、執行役若しくは従業員のいずれも、本資料の情報を信頼して行動し又は行動しなかった人が直接又は間接的に被った損失、損害その他の結果に関する責任を負うものではありません。全ての見解及び解説は、一般的な性質を有するように意図されており、現時点の関心事に資するためのものです。これらの見解は有用であると考えていますが、税務、投資又は法務に関する専門的アドバイスに代わるものではありません。お客様固有の事情につきましては、お客様自身が適切な専門家のアドバイスを受けることをお勧めいたします。マニュライフ若しくはマニュライフ・インベストメント・マネジメント又はマニュライフ若しくはマニュライフ・インベストメント・マネジメントの関連会社若しくは代表者のいずれも、税務、投資又は法務に関するアドバイスを提供するものではありません。過去の実績は将来の結果を保証するものではありません。本資料は、もっぱら情報提供を目的として作成されており、有価証券の売買又は投資戦略の採用につき、マニュライフ・インベストメント・マネジメント又はその代理人が推奨したり、専門的アドバイスを提供したり、申込み又は勧誘したりするものではありません。また、マニュライフ・インベストメント・マネジメントが管理するファンド又は口座における取引の意図を示すものでもありません。いかなる市場環境においてもリターンを保証し又はリスクを排除する投資戦略又はリスク管理手法はありません。分散投資又はアセット・アロケーションによって、いかなる市場においても、利益が保証されることはなく、損失から保護されることもありません。別途示している場合を除き、全てのデータの出所はマニュライフ・インベストメント・マネジメントです。

マニュライフ・インベストメント・マネジメントについて

マニュライフ・インベストメント・マネジメントは、Manulife Financial Corporationのグローバルな資産運用ビジネス部門です。私たちは150年超にわたり、スチュワードシップ責任に則って、年金基金、機関投資家、個人投資家の皆さまに包括的な資産運用ソリューションをご提供しています。資産運用における私たちの専門的なアプローチには、債券、株式、マルチアセット及びプライベート・アセットの各運用チームが提供する高度に差別化された戦略があり、それらに加えて、私たちのマルチマネジャー・モデルを通じて特色ある独立系資産運用会社の戦略へのアクセスも可能です。

これらの資料は、有価証券その他の規制当局に審査及び登録されていませんが、以下のマニュライフ・グループの会社がそれぞれの法域で適宜配布することもあります。マニュライフ・インベストメント・マネジメントに関する追加情報については、次のURLに掲載されています。www.manulifeim.com/institutional

オーストラリア: Manulife Investment Management Timberland and Agriculture (Australasia) Pty Ltd, Manulife Investment Management (Hong Kong) Limited. カナダ: Manulife Investment Management Limited, Manulife Investment Management Distributors Inc., Manulife Investment Management (North America) Limited, Manulife Investment Management Private Markets (Canada) Corp. 中国: Manulife Overseas Investment Fund Management (Shanghai) Limited Company. 欧州経済領域(EEA): アイルランド中央銀行の規制下にあるManulife Investment Management (Ireland) Limited 香港特別行政区: Manulife Investment Management (Hong Kong) Limited. インドネシア: PT Manulife Aset Manajemen Indonesia. 日本:マニュライフ・インベストメント・マネジメント株式会社 マレーシア: Manulife Investment Management (M) Berhad 登録番号:200801033087 (834424-U) フィリピン: Manulife Asset Management and Trust Corporation. シンガポール: Manulife Investment Management (Singapore) Pte. Ltd.(会社登記番号:200709952G)韓国:Manulife Investment Management (Hong Kong) Limited. スイス: Manulife IM (Switzerland) LLC. 台湾: Manulife Investment Management (Taiwan) Co. Ltd. 英国:Financial Conduct Authority (FCA) 規制下にあるManulife Investment Management (Europe) Limited. 米国: John Hancock Investment Management LLC, Manulife Investment Management (US) LLC, Manulife Investment Management Private Markets (US) LLC and Manulife Investment Management Timberland and Agriculture Inc.. ベトナム: Manulife Investment Fund Management (Vietnam) Company Limited.

Manulife Investment Management. All rights reserved. Manulife Investment Management及びMのデザイン、並びにManulife Investment ManagementとMのデザインの組み合わせは、The Manufacturers Life Insurance Companyの商標であり、同社のみならず、ライセンスに基づき同社の関連会社にも使用されています。