カーボン・クレジットの活用が促す森林投資の変化

トーマス・G・サルノ

森林投資グローバル・ヘッド

エリック・クーパーシュトローム

マネージング・ディレクター

インパクト投資およびナチュラル・クライメート・ソリューション

メアリー・エレン・アロノー

ディレクター、森林経済担当

主なポイント

- カーボン市場の透明性が高まってきており、世界的なネットゼロへのコミットメントを背景に一層の進展を遂げています。

- 森林はCO2をコスト効率よく吸収できるということが広く認識されるようになった結果、カーボンの価値がバリュエーションや投資戦略に組み入れられることが増えています。

- 現行のカーボン政策は、化石燃料の回避や排除に重点を置くプロジェクトよりも、温室効果ガス(GHG)を物理的に除去するカーボン・クレジット・プロジェクトの方を重視しています。

- カーボン重視投資目標は、商業的な木材生産に重点を置く投資目標とますます競合するようになると予想されます。

カーボン・クレジットの取引高はこの2~3年間に急増しています。カーボン・クレジット需要の増加に伴って価格は上昇し、カーボン市場は透明性と機能性が向上しました。カーボン・クレジット市場の急速な発展と、各国政府や企業による明確なGHG排出削減目標の設定へのコミットメントが浸透したことで、世界的な脱炭素化に必要とされるカーボン・オフセットの役割が明確化され、今後20~30年にわたってカーボン価格が上昇するという予想を裏付ける結果になりました。カーボン・クレジット・プロジェクトに関する明確で一貫性がある基準要件とプロジェクトの厳密な認証および検証プロセスが発展することが、投資家の確信とカーボン市場の継続的な成長を支える基盤になります。

カーボン・クレジット需要の急増に伴う森林取引の競争激化

森林プロジェクトは、現在および将来にわたって取引可能なカーボン・クレジットの供給源として重要な役割を担っています。大量のCO2をコスト効率よく吸収し、長期にわたって貯蔵する森林の能力について森林投資家や運用会社の認識が次第に高まり、カーボンの潜在的価値はすでにバリュエーションや投資戦略に組み入れられています。ネットゼロの目標を支えると同時に、投資リターンを創出する森林の能力は、森林取引をめぐる競争が激しくなる明確な要因となっています。今後数十年にわたって効果的な投資と運営を行うため、森林所有者は常に最新情報を入手し、変化に富んだカーボン市場に迅速に対応する必要があります。

ボランタリー・カーボン・クレジットの取引量は加速度的に増加

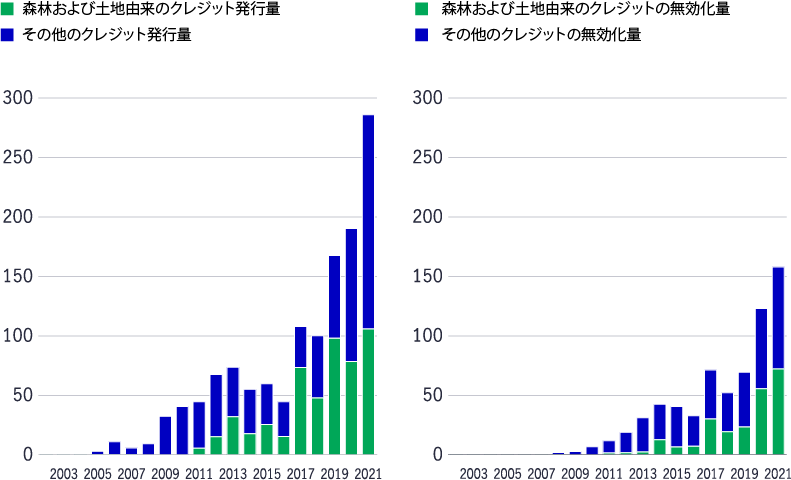

発行および無効化されたボランタリー・カーボン・クレジットの数

ボランタリー・カーボン・クレジットの発行量は2016年から2021年までの間に300%超の加速的な伸びを示しました。2021年に28,500万のオフセット・クレジットが発行され1、2022年第1四半期だけでさらに7,900万のカーボン・クレジットが発行されました。カーボン・クレジットの年間需要(無効化量:買い手が排出量の埋め合わせや中立化のために1回限りで使用するカーボン・クレジットの量)も急速に増え、2016年以降、驚異的な成長を示しています。2021年に無効化されたカーボン・クレジットは15,800万で、2020年の12,300万から28%の増加1となりました。

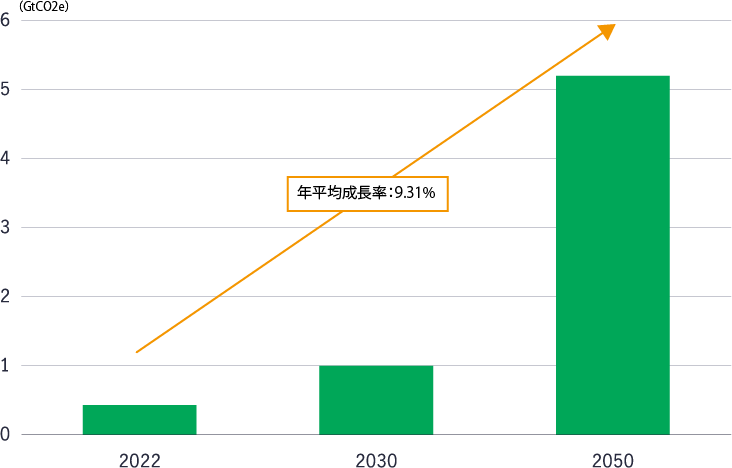

企業が定めたネットゼロ目標の期限に向けて、カーボン・クレジットの将来の需要は今世紀半ばまでに飛躍的に増加すると予想されます。2022年1月に行われたBloombergNEFの調査2によると、企業の需要を牽引する要因が行動要因(顧客の懸念への対応またはブランド向上を目的とするカーボン・クレジットの購入)からファンダメンタルズ要因(科学的根拠に沿った排出目標に基づいて残余排出量に対処する最終手段)へと移行するのに伴い、カーボン・クレジットの需要は加速する見込みです。ボランタリー市場でオフセットする必要がある二酸化炭素換算量(ギガトンCO2e、GtCO2e)は2022年の0.43 GtCO2eから2050年までに5.2 GtCO2に増加することがモデルによって示されており、企業からのカーボン・クレジットの需要がこの急激な増加の背景にあります3。

カーボン・クレジットの需要はこれまで以上に意欲的なコンプライアンス目標と

企業のGHG削減目標に牽引されると予想される

ボランタリー市場におけるCO2クレジットの需要予想

現在取引可能なカーボン・クレジット供給量の大半を占める再生可能エネルギーおよび森林プロジェクト

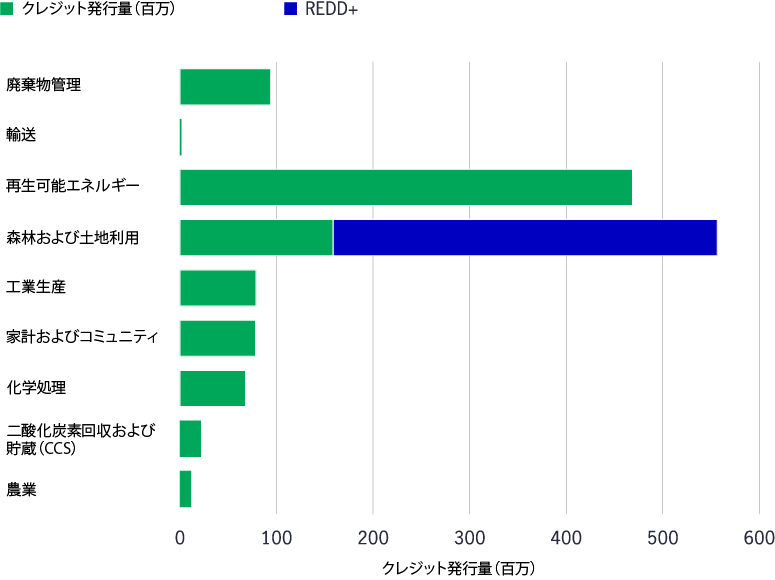

世界のボランタリー・カーボン・クレジットの供給を示す指標の1つとして、主要な4つのプログラム(American Carbon Registry、Climate Action Reserve、VerraおよびGold Standard)に登録されたカーボン・プロジェクトの数があります。その数は、現在では5,000件を超え、これまでに登録されたプロジェクト全体の半数以上を再生可能エネルギーおよび森林プロジェクトが占めています。2022年第1四半期現在、625件以上の森林および土地利用由来のボランタリー・カーボン・プロジェクトが登録され、そのカーボン・クレジットは合計55,600万で、発行量全体の40%を占めています。

クレジット発行量全体の40%を占める森林および土地利用プロジェクト

登録されているセクター別ボランタリー・カーボン・プロジェクト

(2008年~2022年第一四半期)

こうした森林および土地利用のカーボン・クレジットの75%はREDD+(森林減少・劣化の抑制による温室効果ガス排出の削減)に分類されるプロジェクトで創出され、削減貢献(avoided emission)のカテゴリーに該当し、発展途上国を拠点としています。過去にREDD+プロジェクトの中に実績が疑問視されたプロジェクトが数件あったことから、今後はREDD+プロジェクトに対する審査の厳格化が見込まれます。登録されている森林および土地利用のカーボン・プロジェクトの残る25%1のうち16%は森林管理の改善(IFM)プロジェクト、8%は植林/森林再生、0.2%が湿地回復、1.0%が草地管理に分類されます。

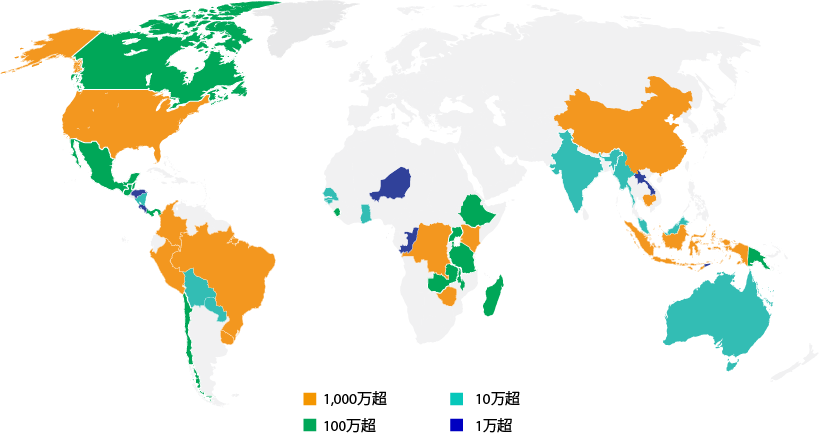

森林および土地利用によるカーボン・クレジットの発行地域

カーボン・クレジットとガバナンスの両方の質に対する信頼の高まり

急成長するボランタリー・カーボン市場は、具体的で利用しやすい価格情報が入手できるようになったことから、投資家の関心と参加が広まっています。プロジェクトの検証および認定機関など、カーボン・クレジット独自のサービスと、カーボン・クレジットの取引プラットフォームや先物市場の拡大により、他のコモディティ取引に匹敵するカーボン・クレジットの基本的な枠組みが構築されつつあります。

カーボン・クレジットの市場インフラストラクチャーの向上に伴い、情報開示や報告の基準、第三者機関によるクレジットの認定、カーボン・クレジット・プロジェクトの評価サービスも拡大しています。質とガバナンスのための将来的なロードマップの策定とさまざまな出所に由来するクレジットを比較評価する枠組みの改善を目指し、多様なステークホルダーで構成されるNGOのIC-VCM(Integrity Council for the Voluntary Carbon Market)から、2022年7月にコア・カーボン原則4の10項目の原案が公表されました。IC-VCMとは別のNGOのプロジェクトである自主的炭素市場十全性イニシアティブ(Voluntary Carbon Markets Integrity Initiative、VCIM)は2022年6月初めに、脱炭素目標と科学的根拠に基づく目標イニシアティブとの整合化や第三者の検証機関の使用など、企業の責任あるカーボン・クレジットの使用を求めるインテグリティ・コード5の起草を開始しました。

インフラと金融投資の急速な発展により、カーボン・クレジットの質とプログラムのガバナンスに対する信頼が高まることで、カーボン・クレジット市場はコモディティ市場の一つになっていきます。

カーボン・クレジット取引の透明性、一貫性、検証の向上が将来の需要の伸びを支える一方で、政策や技術の進歩も将来のカーボン・クレジット供給の大きな変化を示唆しています。大気中のGHG除去を表すクレジットと排出回避を表すクレジットが区別されるようになっています。カーボン政策は、森林による炭素隔離や大気中からの二酸化炭素の直接回収(DAC、Direct Air Capture)など、炭素除去に由来するクレジットを創出するカーボン・プロジェクトに明らかに有利になる方向に向かっており、森林破壊の回避(REDD+)や化石燃料発電所を代替する可能性のある再生可能エネルギー・プロジェクトの利用など、炭素回避プロジェクトは認定取得のハードルが高くなっています。

太陽光発電と風力発電のコストはこの10年間に急激に低下し、現在、大半の先進国では化石燃料発電に匹敵する水準となっており6、カーボン・クレジット創出の根拠は薄れています。今後、カーボン・クレジットを発行するための再生可能エネルギー・プロジェクトは、アフリカなど、カーボン・ファイナンスがプロジェクトの実行可能性の裏付けとなる新興国に限定される可能性があります。REDD+と再生可能エネルギーはカーボン・クレジットの供給全体の大きな割合を占めているため、このタイプのプロジェクトが新たに制限されると、高品質の森林プロジェクトや他の新しい種類のカーボン・クレジット・プロジェクトに需要が移行する可能性があります。市場はさまざまなタイプのプロジェクトがもたらす質の違いをより敏感に認識するようになり、森林による炭素隔離など、評価が高いプロジェクトはプレミアム価格がついています。

カーボン・クレジット価格は森林プロジェクトによる除去効果を

プレミアムとして反映

森林・土地利用のボランタリー・カーボン・クレジットと

その他のプロジェクト・タイプのクレジットの価格

カーボンは森林投資における副次的な要素ではなく中核的な要素になりつつある

特定の森林資産が主に商業的な木材生産と炭素隔離のどちらにより適しているかは、投資家の目標と優先度によって決まりますが、カーボン政策の動向やカーボンと木材の将来の価格ついての投資家の見通しもその判断に大きな影響を与えます。

上述の市場動向を一因として、森林投資家や運用会社はカーボンの潜在的価値をバリュエーションや投資戦略に組み入れ始めています。伝統的な丸太価格が比較的低い一部地域の森林の評価にカーボンの価値が組み入れられていることが、最近行われた森林取引の一部でかなり高い価格が提示された要因ではないかと推察されます。例えば、米国の五大湖沿岸州では、ある広大な森林が、同地域の他の物件と比較して突出した特性がないにもかかわらず、2021年に推定1,017米ドル/エーカーの購入価格で取引されましたが7、この地域の過去5年間の平均価格は636米ドル/エーカーに過ぎず、これまでの5年間にほとんど価格変動はありませんでした8。マニュライフ・インベストメント・マネジメントが2021年にメイン州の森林90,000エーカーを購入した際は、私たちの気候に関するアクション・プランを推進させるためカーボン・インベントリーを構築するコミットメントを行いました。IKEAはこの4年間に米国南部に1,300万エーカーの資産を取得し、この資産を同社のカーボン・ネットゼロ目標の達成に役立てる意向を表明しました9。

カーボン・クレジット価格の上昇が予想されることから、カーボンにフォーカスした森林投資の経済合理性はより高まっており、カーボンを目的とする投資家は、商業的な木材生産に重点を置いた投資家に対してますます競争力を持つようになるでしょう。現在、ボランタリー・カーボン市場における高品質のカーボン・クレジット価格は約6~15米ドル/トンの範囲にあり、米国北東部、五大湖沿岸州、カリフォルニア州北部など、森林資源が豊富ではあるものの、商業的な木材需要が集中していない地域では、カーボン重視の森林投資家が競争力を持てる水準になっています。現在のカーボン価格では、集約的管理が行われている森林地域(米国南部や西海岸の商業的な木材市場が最も発達した地域など)には、カーボン・プロジェクトは向かない傾向にあります。しかし、カーボン価格の上昇が予想されるため、状況が変わるかもしれません。カーボン・クレジットの相対価格が特定地域の木材生産によって創出される価値に収斂すると、土地所有者がその場で既存の林産品生産向けの木材を生産し続ける動機付けとして、その地域の丸太価格が上昇する可能性があります。

製材、木製パネルを始めとする林産品の製材所は、カーボンにフォーカスした森林管理体制への移行による木材供給の変化や、コンクリートや鉄骨構造から炭素排出が格段に低い木造建築への移行に伴う需要の変化に適応しなければなりません。カーボン重視の森林所有者は木材の収穫を遅らせるか延期することで、丸太の供給が鈍化し、製材工場が利用できる丸太のサイズ分布が変わることになります。樹齢が比較的古い大きな丸太の割合が大幅に増えた場合、製材工場は設備を改良して適応するか、大径材を効率的に処理できる新しい生産設備に投資しなければならないでしょう。林産品加工産業における大径材の供給増加への適応が予想される状況は、カナダのブリティッシュ・コロンビア州で1990年代後半に、アメリカマツノキクイムシの蔓延10から引き揚げられた枯れた小径材の供給増加に対応するため、製材所が大規模な設備刷新を行ったケースに似ているかもしれません。当時、ブリティッシュ・コロンビア州は、4年間に推定4億米ドル以上の費用をかけて処理能力を40億ボードフィート追加して対応しました11。

さまざまなタイプの民間森林所有者の間で、カーボンに重点を置いた管理へのコミットメントが広がっていることから、地域の木材供給力はさらに制約され、林産品企業は供給の安定確保のために原材料調達の戦略を適応させる可能性があります。製材所は近隣または輸送が可能な地域で森林の取得と直接管理を増やし、近隣の大規模な森林所有者との正式な長期供給契約を結び、より積極的に森林管理に関与していくことになると思われます。

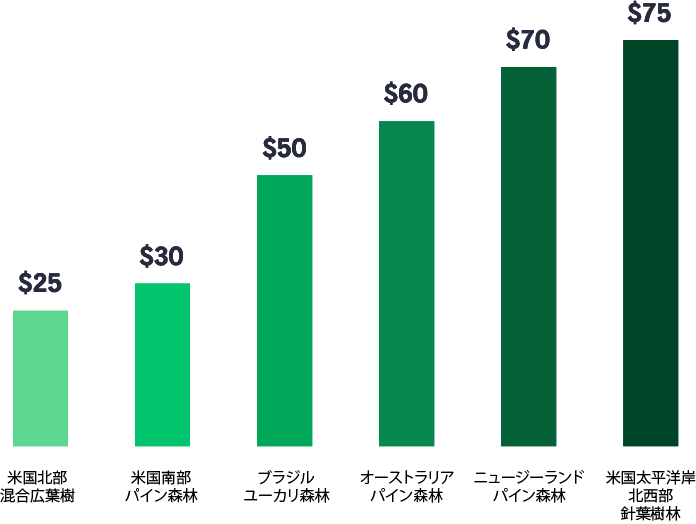

森林所有者は伐採の延期を補填するため高いカーボン価格を要求するかもしれない

マニュライフ・インベストメント・マネジメントの調査によると、米国南部や太平洋岸北西部など主要な森林地域では、森林による炭素除去プロジェクトのカーボン・クレジット価格が直近の平均的水準である7米ドル/トンから上昇しなければ、森林所有者が、森林のカーボン・ストックを蓄積させるために伐採を長期的に延期することを受け入れるインセンティブにならないと見ています。森林由来のカーボン・クレジット価格が平均30米ドル/トンに到達すれば、カーボンによる期待リターンが米国南部のマツの森林における従来型の木材生産の期待リターンと同等の水準に近づくと見られます。同様に、米国太平洋岸北西部の森林では、カーボンと従来型の木材生産の期待リターンを同等にするために必要とされるカーボン価格は75米ドル/トン程度と見られます。

伝統的な森林投資からの移行に必要なカーボン価格

(米ドル/トン)

森林カーボン市場の多くの側面はまだ活発に開発されている途上ですが、カーボンの価値を投資戦略と現地の管理計画にうまく組み入れるため、森林所有者は最新の情報を入手し、市場と政策の動向に迅速に対応できるリソースを構築する必要があります。リスクを増大させるため注視が必要とされる分野には、プロトコルの要件の変化、質と十全性の基準の進化、カーボンの追加性要件をみたすためのプロトコルの解釈のガバナンスなどが含まれます。

森林市場はすでに、カーボンの価値を考慮した新しい森林投資と物件管理のパターンに順応しつつあります。カーボンの価値を森林投資プロセスや物件管理計画に組み入れることで、財務的・環境的目標を達成するための選択肢が広がります。一方、高層建築物のための新しい木造建築システムの急速な成長によって、森林が吸収したCO2を建築物の中で貯蔵できる期間の大幅な長期化が可能になりつつあります。こうした炭素隔離の新たな層が世界のネットゼロ会計にどのように組み入れられるかよって、炭素隔離のための森林管理と木材生産のための管理とを隔てる境界線が曖昧になる可能性があります。これは森林所有者が長期的な管理計画の中で選択肢を持ち続ける上での支えとなり、また、森林投資の基盤であるサステナブルな管理手法に基づいて作られた森林投資プロセスのあらゆる側面に、カーボンの価値を明示的に組み入れることを後押しするでしょう。

脚注

- https://gspp.berkeley.edu/faculty-and-impact/centers/cepp/projects/berkeley-carbon-trading-project/offsets-database

- https://about.bnef.com/blog/carbon-offset-prices-could-increase-fifty-fold-by-2050/

- https://carbon-pulse.com/147965/

- https://icvcm.org/the-core-carbon-principles/

- https://vcmintegrity.org/vcmi-claims-code-of-practice/

- https://www.wsj.com/articles/inflation-reduction-acts-real-climate-impact-is-a-decade-away-11661342401?st=77cojmvtq8bp28p&reflink=desktopwebshare_permalink

- “Timberlands Market Report,” Fastmarkets RISI、2022年4月7日

- NCREIF Timberland Index、2021年第4四半期時点

- https://www.ikea.com/us/en/newsroom/corporate-news/ingka-group-expands-investments-in-u-s-forestry-pubae056b46

- https://www2.gov.bc.ca/gov/content/industry/forestry/managing-our-forest-resources/forest-health/forest-pests/bark-beetles/mountain-pine-beetle#:~:text=Identification%20images-,Description,on%20forests%2C%20communities%20and%20industry.

- Fastmarkets RISI、2022年3月時点。マニュライフ・インベストメント・マネジメントによるリサーチ、2022年8月時点

リスクと手数料

リスクと手数料については、以下をご覧ください。https://www.manulifeim.com/institutional/jp/ja/jp-risks-and-fees-guide

ディスクレーマー

- 本資料は、海外グループ会社の情報を基にマニュライフ・インベストメント・マネジメント株式会社(以下「当社」といいます。)が作成した情報提供資料です。

- 参考として掲載している個別銘柄を含め、当社が特定の有価証券等の取得勧誘または売買推奨を行うものではありません。

- 本資料は、信頼できると判断した情報に基づいておりますが、当社がその正確性、完全性を保証するものではありません。

- 本資料の記載内容は作成時点のものであり、将来予告なく変更される場合があります。

- 本資料のいかなる内容も将来の運用成果等を示唆または保証するものではありません。

- 本資料に記載された見解・見通し・運用方針は作成時点における当社の見解等であり、将来の経済・市場環境の変動等を示唆・保証するものではありません。

- 本資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、その開発元または公表元に帰属します。

- 本資料の一部または全部について当社の事前許可なく転用・複製その他一切の行為を行うことを禁止させていただきます。

マニュライフ・インベストメント・マネジメント株式会社

金融商品取引業者 関東財務局長(金商)第433 号

加入協会: 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会

世界的なパンデミックなどの公衆衛生危機は、市場のボラティリティの大幅な上昇、証券取引の停止等の原因となり、ポートフォリオのパフォーマンスに影響を及ぼす可能性があります。例えば、新型コロナウイルス感染症(COVID-19)は、世界の経済活動に深刻な打撃を与えています。将来、発生する可能性のある公衆衛生危機、およびその他のエピデミックやパンデミックは、現時点では必ずしも予測可能ではない影響をグローバル経済に与える可能性があります。公衆衛生危機は、既存の政治的、社会的、経済的リスクを悪化させる恐れがあります。こうした事象はポートフォリオのパフォーマンスに悪影響を与え、投資に損失が生じる可能性があります。

投資には、元本割れなどのリスクが伴います。金融市場は変動しやすく、企業、産業、政治、規制、市場又は経済の変化に応じて乱高下することがあります。エマージング市場での投資に関しては、これらのリスクはより大きくなります。為替リスクとは、為替レートの変動がポートフォリオの投資の価値に悪影響を及ぼすことがあるというリスクです。

掲載されている情報は、特定の人に係る適合性、投資目的、経済状態又は特定のニーズを考慮したものではありません。お客様自身の状況にどのような種類の投資が適しているかどうかを検討し、必要に応じて専門的アドバイスを求めることをお勧めします。

本資料は、利用者に関係する法域に適用される法令等に基づき受領を許可された者のみの利用に供することを目的として、マニュライフ・インベストメント・マネジメントが作成したものです。本資料に掲載された見解は、公表時におけるマニュライフ・インベストメント・マネジメントの見解であり、市場環境その他の状況に基づき変更される場合があります。本資料に掲載されている情報及び/又は分析は、信頼性があると思われる情報源から入手したものですが、マニュライフ・インベストメント・マネジメントは、当該情報及び/又は分析の精度、正確性、実用性又は完全性について何らの表明も行わず、当該情報及び/又は分析を使用したことによる損害について一切責任を負いません。本資料の情報には、将来の事象、目標、運用哲学その他の予想に関する予測や見通しについての記述が含まれていることがありますが、いずれの情報も表示されている日付時点での最新の内容です。本資料における情報(金融市場の動向に関する説明など)は現在の市況に基づいていますが、現在の市況は今後の市場での出来事その他の理由によって変動し、置き換えられる可能性があります。マニュライフ・インベストメント・マネジメントは、かかる情報を更新するいかなる責任も負いません。

マニュライフ・インベストメント・マネジメント若しくはその関連会社、又はマニュライフ・インベストメント・マネジメント若しくはその関連会社の取締役、執行役若しくは従業員のいずれも、本資料の情報を信頼して行動し又は行動しなかった人が直接又は間接的に被った損失、損害その他の結果に関する責任を負うものではありません。全ての見解及び解説は、一般的な性質を有するように意図されており、現時点の関心事に資するためのものです。これらの見解は有用であると考えていますが、税務、投資又は法務に関する専門的アドバイスに代わるものではありません。お客様固有の事情につきましては、お客様自身が適切な専門家のアドバイスを受けることをお勧めいたします。マニュライフ若しくはマニュライフ・インベストメント・マネジメント又はマニュライフ若しくはマニュライフ・インベストメント・マネジメントの関連会社若しくは代表者のいずれも、税務、投資又は法務に関するアドバイスを提供するものではありません。過去の実績は将来の結果を保証するものではありません。本資料は、もっぱら情報提供を目的として作成されており、有価証券の売買又は投資戦略の採用につき、マニュライフ・インベストメント・マネジメント又はその代理人が推奨したり、専門的アドバイスを提供したり、申込み又は勧誘したりするものではありません。また、マニュライフ・インベストメント・マネジメントが管理するファンド又は口座における取引の意図を示すものでもありません。いかなる市場環境においてもリターンを保証し又はリスクを排除する投資戦略又はリスク管理手法はありません。分散投資又はアセット・アロケーションによって、いかなる市場においても、利益が保証されることはなく、損失から保護されることもありません。別途示している場合を除き、全てのデータの出所はマニュライフ・インベストメント・マネジメントです。

マニュライフ・インベストメント・マネジメントについて

マニュライフ・インベストメント・マネジメントは、Manulife Financial Corporationのグローバルな資産運用ビジネス部門です。私たちは150年超にわたり、スチュワードシップ責任に則って、年金基金、機関投資家、個人投資家の皆さまに包括的な資産運用ソリューションをご提供しています。資産運用における私たちの専門的なアプローチには、債券、株式、マルチアセット及びプライベート・アセットの各運用チームが提供する高度に差別化された戦略があり、それらに加えて、私たちのマルチマネジャー・モデルを通じて特色ある独立系資産運用会社の戦略へのアクセスも可能です。

これらの資料は、有価証券その他の規制当局に審査及び登録されていませんが、以下のマニュライフ・グループの会社がそれぞれの法域で適宜配布することもあります。マニュライフ・インベストメント・マネジメントに関する追加情報については、次のURLに掲載されています。www.manulifeim.com/institutional

オーストラリア: Manulife Investment Management Timberland and Agriculture (Australasia) Pty Ltd, Manulife Investment Management (Hong Kong) Limited. カナダ: Manulife Investment Management Limited, Manulife Investment Management Distributors Inc., Manulife Investment Management (North America) Limited, Manulife Investment Management Private Markets (Canada) Corp. 中国: Manulife Overseas Investment Fund Management (Shanghai) Limited Company. 欧州経済領域(EEA): アイルランド中央銀行の規制下にあるManulife Investment Management (Ireland) Limited 香港特別行政区: Manulife Investment Management (Hong Kong) Limited. インドネシア: PT Manulife Aset Manajemen Indonesia. 日本:マニュライフ・インベストメント・マネジメント株式会社 マレーシア: Manulife Investment Management (M) Berhad 登録番号:200801033087 (834424-U) フィリピン: Manulife Asset Management and Trust Corporation. シンガポール: Manulife Investment Management (Singapore) Pte. Ltd.(会社登記番号:200709952G)韓国:Manulife Investment Management (Hong Kong) Limited. スイス: Manulife IM (Switzerland) LLC. 台湾: Manulife Investment Management (Taiwan) Co. Ltd. 英国:Financial Conduct Authority (FCA) 規制下にあるManulife Investment Management (Europe) Limited. 米国: John Hancock Investment Management LLC, Manulife Investment Management (US) LLC, Manulife Investment Management Private Markets (US) LLC and Manulife Investment Management Timberland and Agriculture Inc.. ベトナム: Manulife Investment Fund Management (Vietnam) Company Limited.

Manulife Investment Management. All rights reserved. Manulife Investment Management及びMのデザイン、並びにManulife Investment ManagementとMのデザインの組み合わせは、The Manufacturers Life Insurance Companyの商標であり、同社のみならず、ライセンスに基づき同社の関連会社にも使用されています。