ソブリン債におけるESG:ソブリン債投資を向上させるダイナミック・モデル

フレデリック・イズライブ

ESGリサーチ・インテグレーション・チーム ディレクター

国家におけるガバナンス(いわゆる政治的リスク)の重要性は伝統的な分析を通じて長年にわたって認識されてきました。一方、環境と社会の要素はあくまでも二次的と見なされるか、他のマクロ経済問題とひとまとめにして扱われてきました。本稿では、E(環境)、S(社会)、G(ガバナンス)の要素についてソブリン債のサステナビリティを評価するモデル・ベースのアプローチについて考察します。

主なポイント

・E、S、Gの3つの要素はすべて、先進国や新興国で発行されたソブリン債のリスク・リターン特性にも長期的な影響を及ぼす可能性があると考えています。

・ソブリン債におけるESGのリスクと機会を評価するため、数多くの国際機関や非政府機関から入手した過去データも活用することで、多面的なアプローチを採用しています。

・ソブリン債のESGを評価する上で、過去データを用いた評価にとどまらず、将来予想される状況も動的に分析に組入れます。例えば、政府のサステナビリティに対する取り組みや失敗など、国家のサステナビリティの方向性に変化を与える可能性のあるシグナルを私たちのモデルを通じて補足し、分析に組み入れます。

・マニュライフ・インベストメント・マネジメントのモデルは、ポートフォリオ・マネージャーとアナリストにソブリン債のESGエクスポージャーを明確に示します。特に、特定の国が比較対象国と比べて突出していることがモデルで示される場合、それらはリスクを意識した戦術的ポジションの立案や戦略的投資機会の特定に役立てられます。

ソブリン債のサステナビリティについての考察

新たな手法も含めてサステナブル投資の手法急速に発展する一方で、ソブリン債の環境・社会・ガバナンス(ESG)に関する強固な分析手法や体系的なESGインテグレーションの確立には遅れが見られます。確かに、ESGデータの入手可能性や一貫した評価基準や枠組みの欠如といった一般的な課題はあります。しかし、企業のESGリスクにはサステナブル投資家の注目が広く集まっていることや、ソブリン債のESG要素が依然としてマクロ経済や地政学的な問題とひとまとめにされている傾向を考えると、この分野の進歩は遅れていると考えています。市場規模が100兆米ドル1に達する世界の債券市場においてソブリン債は約66兆米ドル2を占めるとされ、長期指向の投資家に不可欠な債券であることを考えると、この資産クラスはもっと注目されてしかるべきと考えます。

ソブリン債のESG分析を行う必要性

歴史的にソブリン債の信用分析は経済成長、財政および金融政策、国際収支、債務動向、制度の堅牢性といった要素に重点が置かれてきました。国家におけるガバナンス(いわゆる政治的リスク)の重要性は伝統的な分析を通じて長年にわたって認識されてきました。一方、環境と社会の要素はあくまでも二次的と見なされるか、他のマクロ経済問題とひとまとめにして扱われてきました。

「新たな手法も含めてサステナブル投資の手法が急速に発展する一方で、ソブリン債の環境・社会・ガバナンス(ESG)に関する強固な分析手法や体系的なESGインテグレーションの確立には遅れが見られます」

E、S、Gの3つの要素はすべて、ソブリン債の長期的なリスク・リターン特性とスプレッドのボラティリティに影響を与える可能性があると考えています。私たちは、2つの理由から、ソブリン債の評価にESG要素を組み入れたモデル・ベースのアプローチを導入することにしました。その理由の1つは、現在の経済指標はESG要素が国家経済にもたらす価値や、それに伴う政府にとってのリスクを完全には反映していないと考えられることです。2つ目の理由は、重要性が高いと考えられるESG要素を複数抽出して1つのシグナルにまとめることで運用チームの見通しを補完できると考えられることです。

私たちのソブリン債ESG分析モデルはESG専任チームと、ソブリン債に定期的に資産配分を実施している複数の運用チーム(グローバル債券、エマージング債券、日本債券、アジア(日本を除く)債券、カナダ債券を含む)との共同作業によって構築されました。結果として、このアプローチへの確信度を高めることにつながっており、ESG要素の重要性を測定する手法を提供し、実践的な投資と結び付いています。当モデルは、ポートフォリオ・マネージャーやアナリストのリアルタイムの経験に応じて拡張・調整することが可能です。

私たちの分析モデルは、ソブリン債におけるESG要素の分析と対話をどのように促しているか

マニュライフ・インベストメント・マネジメントは、ソブリン債ESG分析モデルを開発した初の資産運用会社という訳ではありません。実際にESGに関する知見をソブリン債評価の枠組みに取り入れている大手資産運用会社は数多く存在し、私たちの取り組みはそうした運用会社といくつかの類似点があります。特に以下のような考え方は他社と共通しています。

・マニュライフ・インベストメント・マネジメントのモデルは、ポートフォリオ・マネージャーとアナリストにソブリン債のESGエクスポージャーを明確に提示することができます。特に、特定の国が比較対象国と比べて突出していることがモデル上で示される場合、それらはリスクを意識した戦術的ポジションの立案や戦略的投資機会の特定に役立てられます。

・特にガバナンス状況の改善等、サステナビリティ要素の傾向の改善は、リスクが低減された可能性や安定した経済発展の可能性のシグナルになると考えています。

・環境の要素は、国家が自国の天然資源を持続可能な方法で利用しているかどうかを投資家が把握するために有効であると考えています。

・ESGスコアが高いということは、国内外の難局に直面した際の耐性が強いという可能性を示唆していると考えます。

他社と異なると思われる重要なポイントは、以下の通りです。

・マニュライフ・インベストメント・マネジメントでは、社会と環境の要素は時間の経過にとともに重要性が高まる要素であると考えており、ソブリン債のESGパフォーマンスに最も重要な要素についての見通しは、投資期間に応じて調整すべきだと考えています。

・ソブリン債のESG指標は本質的に緩やかに変化することを考慮し、国家の現在のモメンタムを評価に組み入れて見通しを立てることが重要だと考えています。

・国家との対話は複雑で外交上の配慮を必要とする場合がありますが、極めて重要であると考えています。私たちのモデルはこうした対話から得られた情報を取り入れており、結果的に、得られるシグナルが大幅に変わる場合もあります。

ソブリン債ESG分析モデルとは?

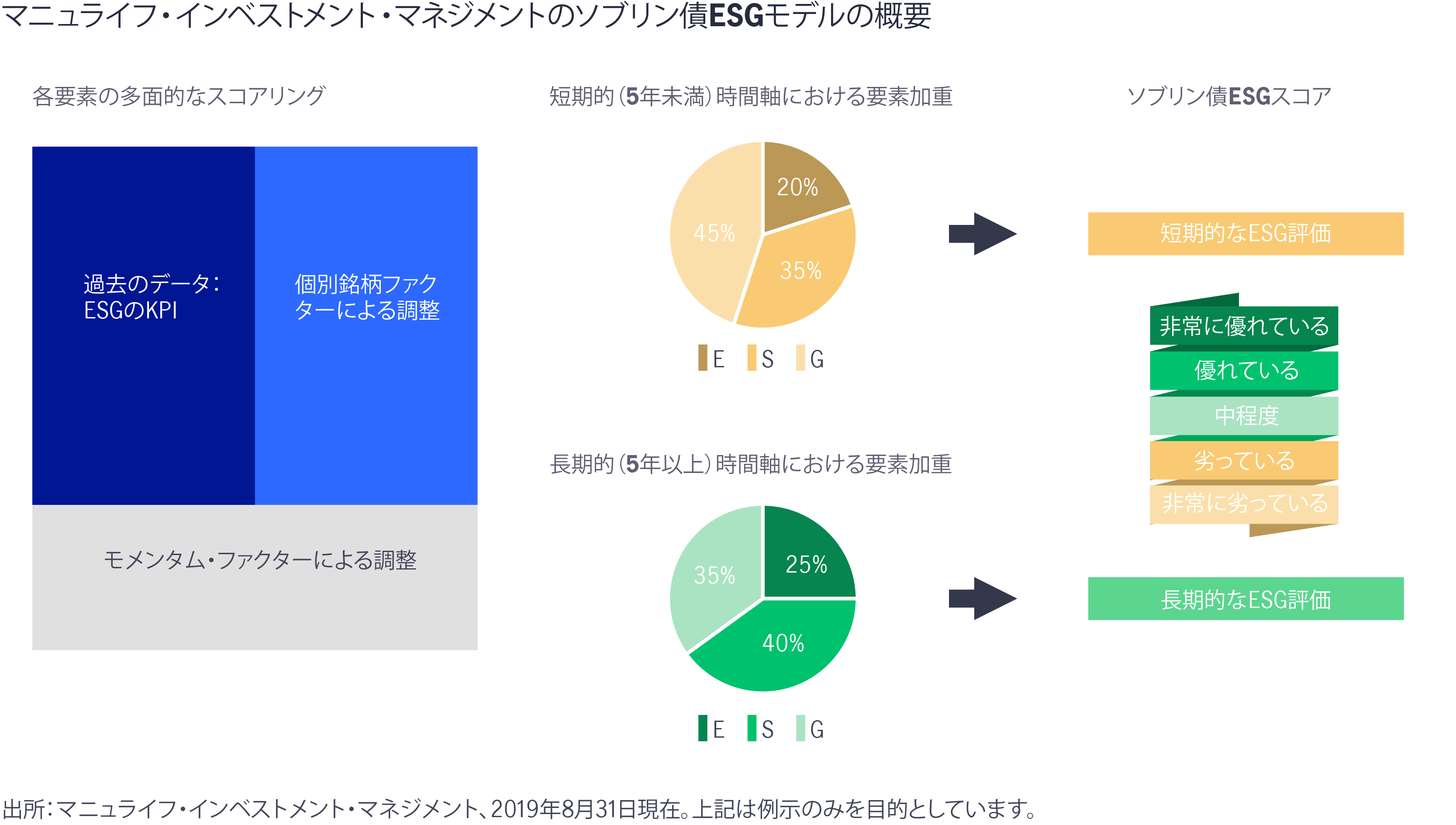

マニュライフ・インベストメント・マネジメントのダイナミック・ソブリン債ESG分析モデルは、E、S、G個々の要素に重点を絞った多面的なスコアリング方法に基づき、約200カ国についてグループ別相対ランキングを示します。当モデルは過去のデータ、各ソブリン債の状況についてのリアルタイム評価、将来的なモメンタム調整要因を取り入れています。こうした分析観点の組み合わせにより、基本的なESGデータとアクティブ運用の知見が綿密に調整・反映されます。

ESGの重要性の定義

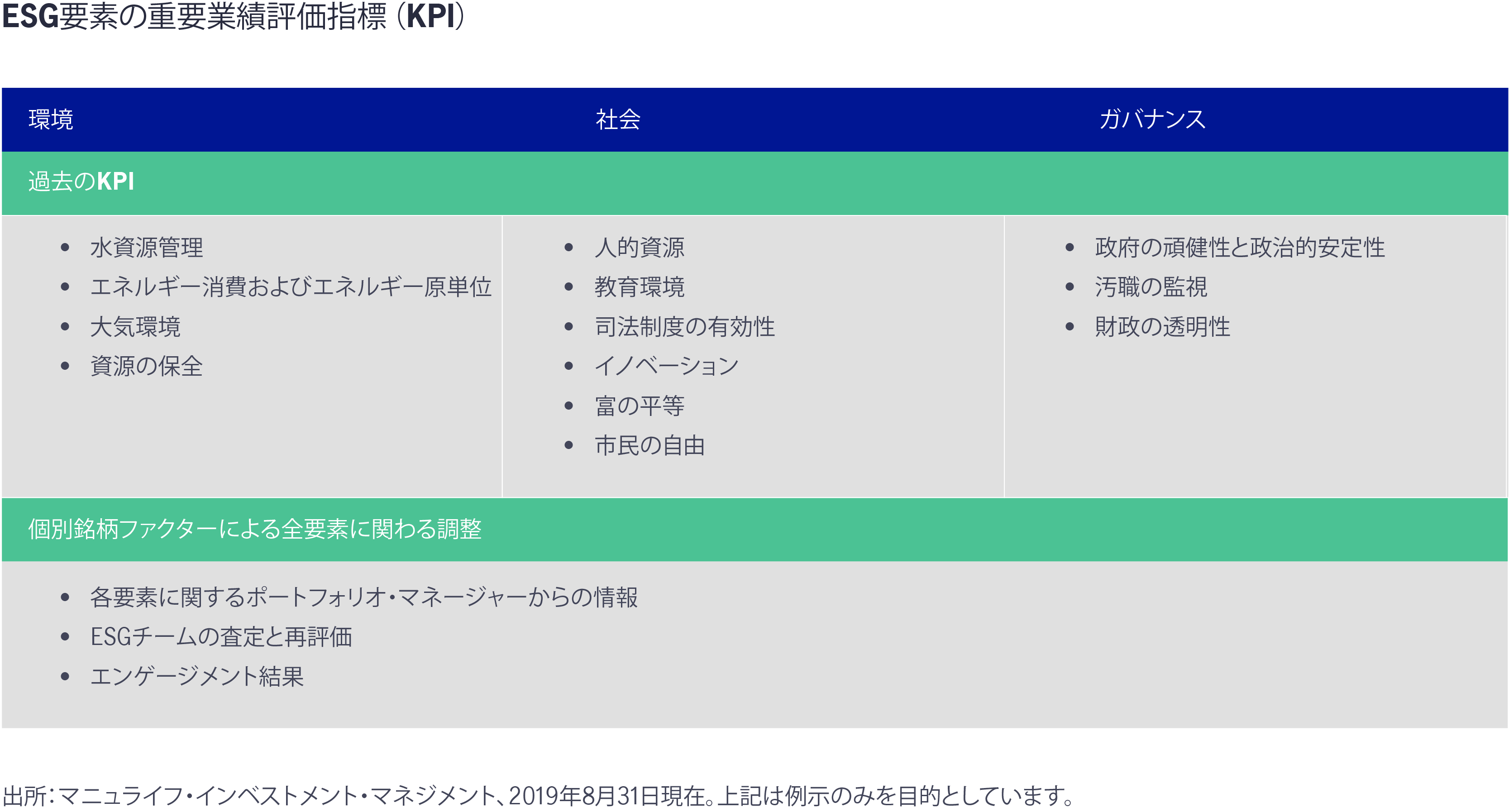

私たちは、ESGリスク分析における豊富な経験に基づいて、ソブリン・リスクの評価に関連すると考えられる指標のサブセットを使用し、要素ごとに数項目の重要業績評価指標(KPI)を組み合わせて国家グループ別相対スコアを作成しました。時間の経過に伴い、状況が変化した場合はKPIを調整する方針です。

選択した環境(E)の評価指標によって、国家が自国の資源、エネルギーおよび炭素排出の側面をどのように管理しているかの評価が可能になると考えています。社会(S)の評価指標は教育、技術振興、バランスの取れた富の配分、法的保護など国民の将来性への国家による投資について評価します。最後に、透明性が高く、贈収賄を規制し、安定した政府を有する国は長期的に力を付けていくと考えています。

各国のESG政策に関する最新の動向をモデルに反映

実際の投資活動を通じて得られた情報に基づいて各ESG要素の評価を調整します。こうした調整はポートフォリオ・マネージャーによる評価だけに限りません。ESGチームによる重要課題に関する分析、特定のコモディティや低賃金労働力への過剰な依存や統治規範の退行といった国家特有の状況の著しい変化に対する評価も含まれます。さらに、ESGチームとポートフォリオ・マネジメント・チームが実施するソブリン債発行体の代表者との二者間エンゲージメントで得られた結果を含めることもあります。そうすることでクレジット・チームや運用チームの持つ専門知識を結果により強く反映させ、リアルタイムで得られる最新の動向を反映しにくい過去データへの依存度を減らすことができます。

ソブリン債のサステナビリティに重要な「モメンタム」

ESGに対する耐性の強化に向けた、長期的な構造改革を遂行する国家の努力を把握するための定量的要素がなければ、ESG分析モデルとして完全とは言えません。このモメンタム・ファクターによる調整では、2つの基本的なデータ・ソースを利用します。1つは、聞き取り調査に基づいてESGの基準に照らした国家の方向性を示す世界ガバナンス指標(Worldwide Governance Indicators)であり、もう1つは、気候変動やその他のグローバルな課題に対する国家の脆弱性および耐性強化への対策をまとめて追跡する学術的なデータ・ソースです。それらの指標がプラスかマイナスかに関わらず、方向性の変化を捉えることで、ESG評価モデルから得られるシグナルは各国の実情に沿ったものになり、緩やかに進行する可能性がある国家の改革の方向性が反映されると考えます。

要素の加重には「期間」も考慮

モメンタム・ファクターによって調整するESG要素の加重割合は期間(投資期間)の長さも考慮します。これは、各ESG要素の重要性が時間の経過に伴って変化するものであり、この違いは投資期間が比較的短期の場合も数十年に及ぶ場合もある債券投資にとって重要だという私たちの考えを反映しています。E、S、Gの5年間の加重はそれぞれ20%、35%、45%ですが、期間が5年を超える場合、Gの要素(35%)に対して、E(25%)とS(40%)の加重が増加します。加重が変化する主な理由は、EとSの要素はGの要素よりも、長期にわたって経済的困難と富の創造に影響する、より強力な要因になると考えているためです。

基準スコアと短期および長期のモメンタム調整後のスコアとを比較すると、ESGシグナルに沿って長期的に投資適格性が上昇するか低下するかの判断材料となり、債券投資家にとって興味深いソブリン債を見出すことができると考えています。長期的なスコアではEとSの要素の加重割合が増大することがモメンタム・ファクターの大きさと同様、プラス・マイナスの変化を決定づける主な要因となります。

例えば、南アフリカは基準スコアと短期モメンタム調整後スコアは「中程度」ですが、特にエネルギーと水資源の管理・消費に関する環境KPIが劣っています。Eの要素は長期的なスコアで加重割合が増し、気候変動に起因する水不足の深刻化への適応態勢は悪化する可能性があるため、長期的なモメンタム調整後のESGスコアは「劣っている」に引き下げられます。

また、オーストラリアは、過去のデータと予想データを動的に融合した当モデルから、注目すべき事例として挙げられます。オーストラリアの最も優れたESGの柱はSの要素ですが、資源の保全に重点を置く一部の環境KPIが劣っており、気候政策の不備による気候変動への脆弱性が浮き彫りになっています。2019年の山火事により火事関連リスクに対する政府対応の不備が明らかになる前、オーストラリアは当モデルにおいてプラスのモメンタムによって調整されていました。しかし現在は、オーストラリアが気候への耐性を改善する構造改革を早急に行わない限り、モメンタムの調整は中立かマイナスに変わる可能性があると予想しています。

「オーストラリアの最も優れたESGの柱はSの要素ですが、資源の保全に重点を置く一部の環境KPIが劣っており、気候政策の不備による気候変動への脆弱性が浮き彫りになっています」

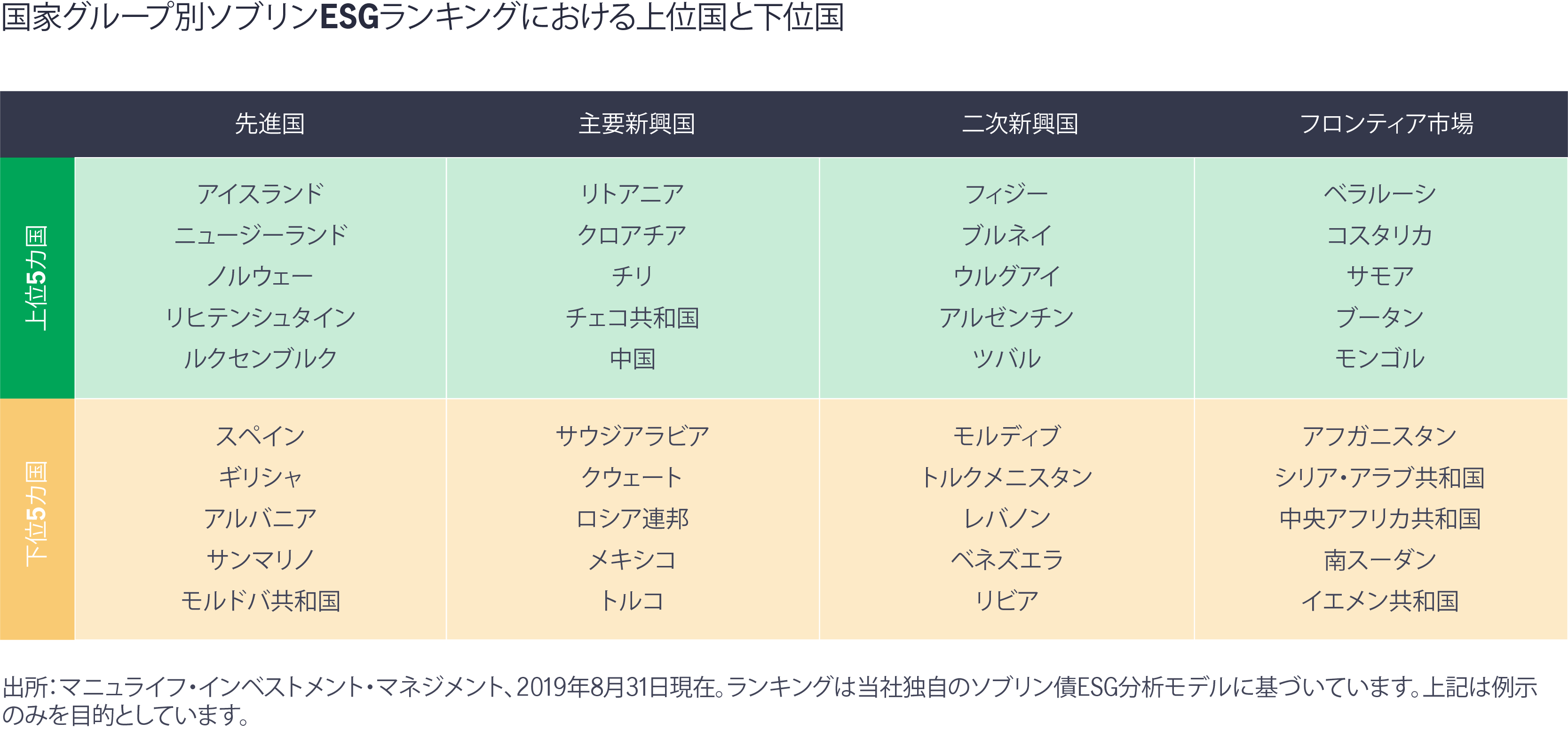

グループ別相対スコアリング

ESG分析では、国家の経済的特性は根本的に異なり、政府がサステナビリティ・リスクをどの程度管理しながら中長期的に資源を利用できるかという事実を考慮することが重要だと考えています。GDP、所得、政治汚職、市場の流動性などの過去データに基づき、同等クラスの国家を相対比較できるように各国を経済発展度別に4つのグループに分類しました。これは、各地域およびエマージング市場へのクレジット投資においてソブリン債のESG情報を活用したり、特定地域への戦略的アセット・アロケーションを行うブティック型債券運用チームを有する私たちにとって重要です。次にグループ別の結果の中央値からの偏差を基準として、ESG要素別に各国にスコアを付与します。

モデルの利用方法

E、S、Gの要素の評価とモメンタム調整後の短期および長期のESG総合スコアを活用することで、ESGリスク要素の重要性と全体的なバランスを考慮した的確な情報に基づいた投資判断を行うことが可能になります。当モデルは規制制度の変化、国内政治動向、地政学的な流動性、その他リアルタイムの調整が必要な事象を含む、国家の運営に大きな影響を及ぼす「イベント」に対する見解を取り入れる方法を標準化しています。

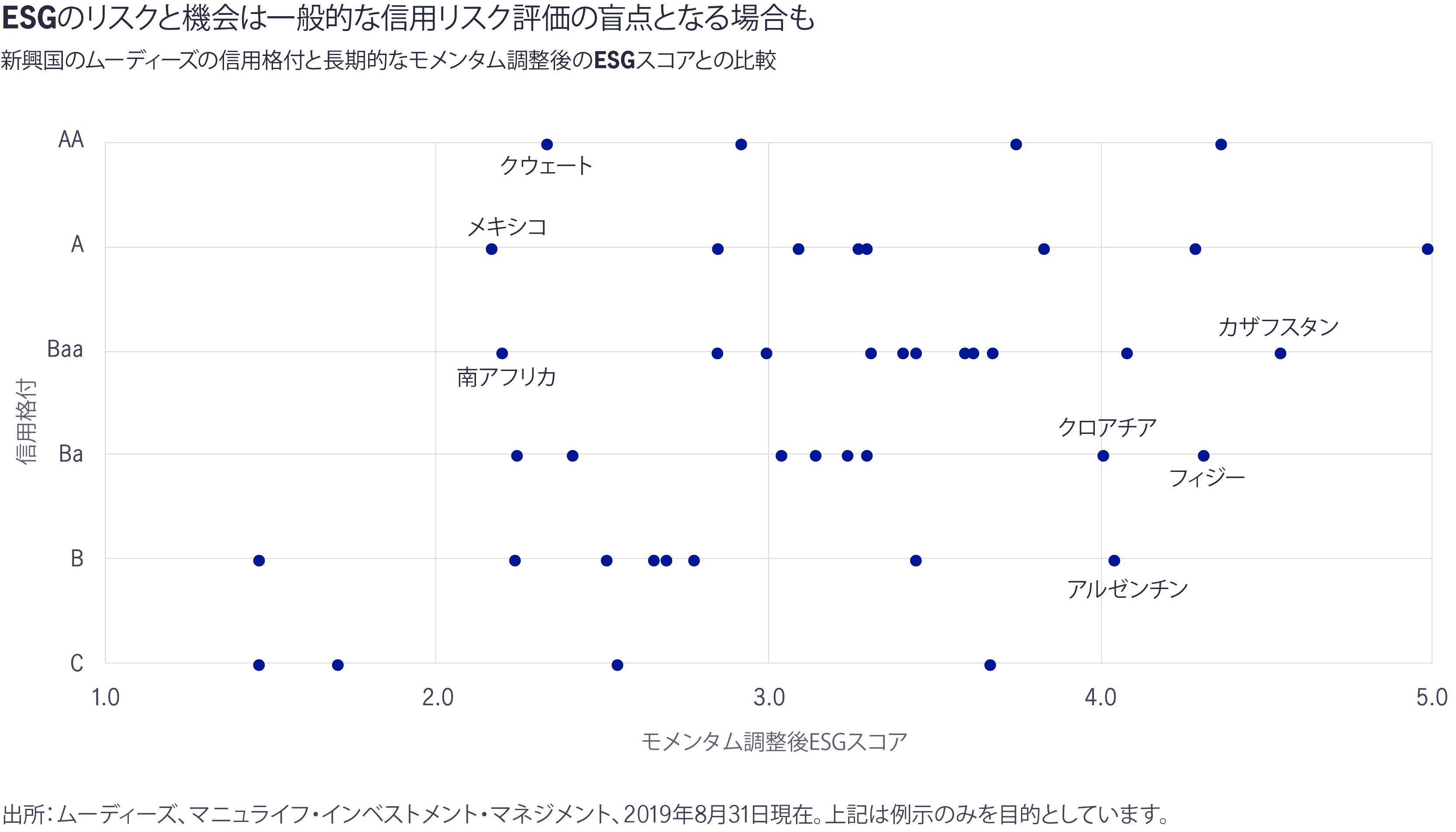

ESGの結果とソブリン債信用格付との比較

当モデルの応用の1つにESGに関わる信用リスクの特定があり、私たちはモデルのアウトプットを信用格付データと比較するというシンプルな方法を取っています。例えば、2つの新興国グループに属する47カ国についてムーディーズの現地通貨建て信用格付と当モデルのアウトプットを比較すると、興味深い結果となりました。ムーディーズの信用格付が高い国の中に、ESGスコアが最下位のランキングとなった国がありました。反対にESGの観点から見たスコアは優れていながら、従来の格付は投機的格付である国もありました。

ムーディーズによると、過去に債務不履行となったソブリン債の約30%は、政情不安や不適切な予算管理、ガバナンスの問題、貸し手への政府の返済意思の欠如に至るまで、制度と政治の脆弱性と直接的に関連しています。ムーディーズによるソブリン債の信用格付と私たちのESGソブリン債スコアを比較した結果、2つの指標の相関性は低いことが明らかになりました。このことから、ムーディーズの信用リスク評価のアプローチにおいてガバナンス指標は加味されるものの、ESG特性全体は大きくは考慮されていない可能性があり、私たちのモデルによるESG評価は従来の信用格付を補完できるものであると考えています。

当モデルの感応度を考慮すると、ソブリン債のESGのパフォーマンスは新興国の信用格付の引き上げまたは引き下げの見通しを左右する主要要因となる可能性があります。また、モデルを用いて、長期的なポジショニングに影響するESG要素の相対的な安定性についての確信度を高めることが可能です。

例えば、コスタリカはE、S、G各要素のパフォーマンスが優れたフロンティア国であり、プラスのモメンタムを有していますが、複数の格付機関が同国の国債に「B-」格を付与しています。リトアニアはほとんどの格付機関が「A」格を付与していますが、ESGスコアが示唆する耐性から判断すると、より上位の格付に値すると思われます。

先進国のカテゴリーに分類されるバミューダの格付は「A」格ですが、当モデルでは短期のESGスコアは中程度と評価され、長期的には悪化傾向にあります。その主な要因は、バミューダの発電の90%以上を化石燃料が占めることによる大量の炭素排出にあります。バミューダは現在、第一次資源総合計画を遂行中です。この計画は発電所規模の発電能力を有する、風力、太陽光、バイオマスを中心とする再生可能エネルギー・プロジェクトを積極的に開発する契機をもたらします。バミューダの電源構成を注視し、同国が炭素排出削減目標を達成できるかどうか評価する必要がありますが、長期的なモメンタム調整後のトレンドは上向きになる可能性があります。

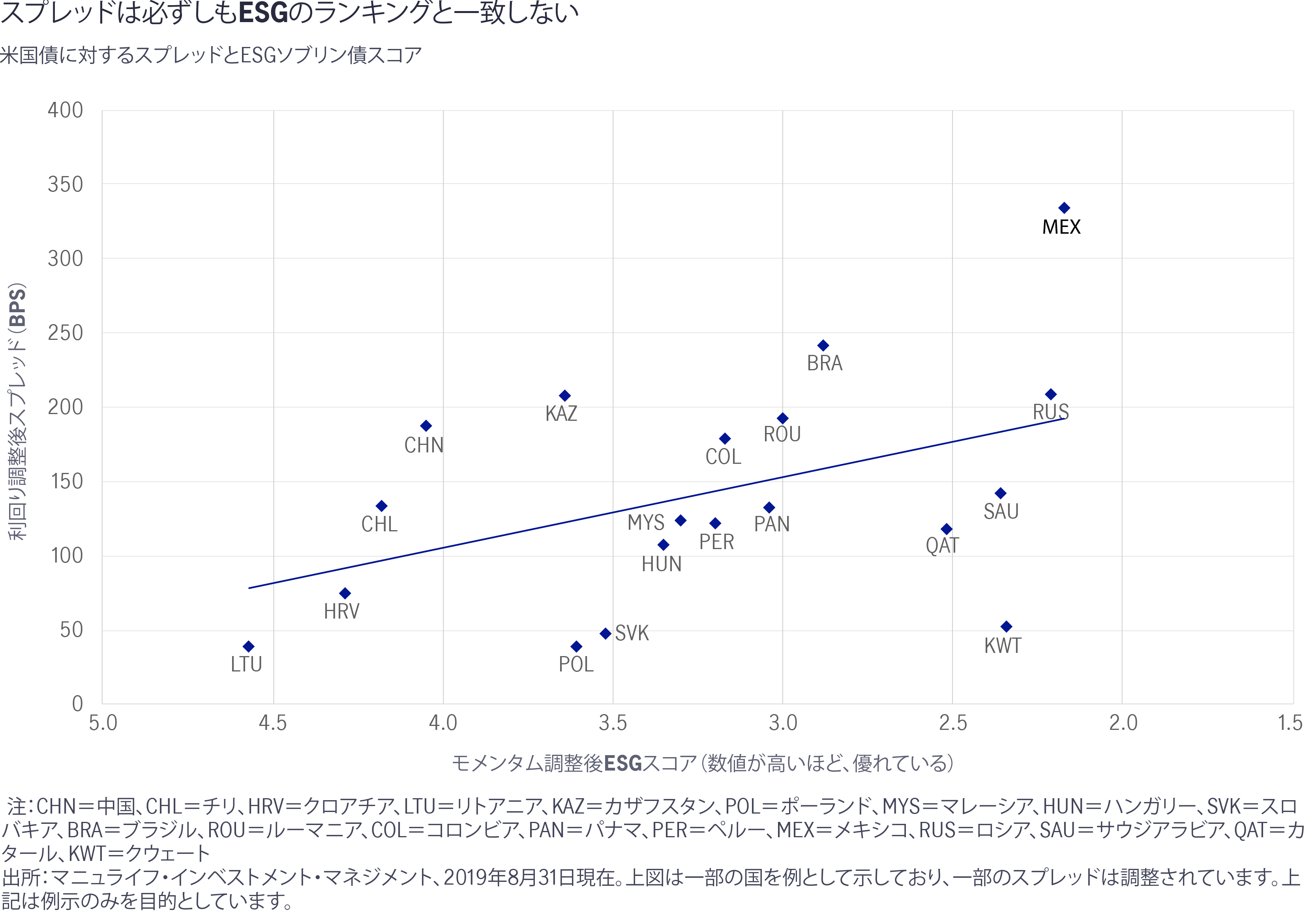

ESGパフォーマンス vs.ソブリン債のバリュエーション

モデルのもうひとつの用途はESGパフォーマンスと利回りとの関係に注目し、債券バリュエーションの評価手段に結び付けることです。ある特定の国のESGパフォーマンスが劣っていれば、理論的にはスプレッドに適正に反映されるはずですが、予想外に低格付の国のスプレッドが小さい場合や高格付の国のスプレッドが大きい場合もあります。一般的に脆弱な国家(ESGリスクを含むリスク・エクスポージャーが相対的に高い国家)が発行する国債に、より大きなイールドスプレッドを求めることは妥当であると考えられます。

ケース・スタディ:ブラジル~構造改革への展望

マニュライフ・インベストメント・マネジメントのソブリン債ESG分析モデルは、債券ポートフォリオ内でコンセンサス・ベースではない投資見通しに対する確信度を高める上でも有用であると考えています。一例として、債券チームによるブラジル国債の評価を挙げることができます。

ブラジルは歴史的に、ヴァーレの鉱滓ダム不祥事から国営のペトロブラスの汚職行為の暴露に至るまで、ESGの観点から見て相対的に多くの課題を抱えています。しかし、従来のソブリン債発行体の政治的リスク評価では、ブラジルは一部の新興国よりも信用度は高いと見なされてきました。私たちはブラジル国債へのエクスポージャーを概ね維持していましたが、2018年の選挙でジャイル・ボルソナロが汚職防止と構造改革を公約に掲げて圧勝して政権に就き、ガバナンスの要素が大きく押し上げられるまで、ポジションを拡大する強い理由はありませんでした。

ここで注目したい重要なポイントは、世界銀行が公表する世界ガバナンス指標であれ、トランスペアレンシー・インターナショナルによる国家の腐敗認識指数の評価であれ、あるいはブラジルの財政の透明性や金融ガバナンスに関する各種指標であれ、当時、当モデルに入力した過去データは表面的には一切、ブラジルのソブリン債ESGスコアを変化させなかったという点です。しかし私たちは、汚職防止を中心にガバナンスが大きく変化する可能性を予測し、それがブラジルの競争力、政府の効率性、汚職行為の統制、法の支配に長期的に大きく貢献すると判断しました。

この判断の後、2019年に発生したアマゾンの森林火災をめぐる国際的な議論に関する動向を受け、当モデルのシグナルは再び変化しました。この問題を考慮して環境の要素を調整すると、結果的にブラジルの長期的なモメンタム調整後のスコアは「中程度」から「劣っている」に低下しました(当分析は、この問題の影響が実績データとして環境KPIに現れる前に実施したものです)。

結論

ESGのリスクと機会は長期間にわたって継続し、時間の経過に伴い投資家にとって重要性が高まると考えています。そのため、私たちは有意義で、理解しやすく、数値化が可能であると同時に運用チームがリサーチやポートフォリオ構築プロセスで使用する経済ファンダメンタルズ指標と重複しないソブリン債ESGスコアリング・モデルへのアプローチを構築することを目指してきました。

国家に対する固有の圧力と、直面する困難な状況に対処するための政策手段の必要性を認識し、将来起こり得る変化の方向性を評価に組み込むことが重要であると考えています。公式データは発表までに大きなタイムラグが生じることもあるため、マニュライフ・インベストメント・マネジメント独自の定性的・定量的データの解釈に基づいた、モメンタムによるスコア調整やリアルタイムに入手した情報によるスコア調整は、より確信度の高い投資判断に不可欠な要素です。ESGデータと予想される変化に対してアクティブに分析・評価を行うことは、私たちにとって欠かせません。潜在的なリスクと機会を見極めることが可能なこの枠組みを活用した、ソブリン債分析へのESGインテグレーションにより、債券アクティブ運用のメリットを最大限に生かした長期的な投資判断が可能になると考えています。

脚注

- SIFMA Fact Book 2018、米国証券業金融市場協会(SIFMA:Securities Industry and Financial Markets Association)、2018年9月

- Global Government Debt Chart Book、フィッチ・レーティングス、2019年1月

ディスクレーマー

- 本資料は、海外グループ会社の情報を基にマニュライフ・インベストメント・マネジメント株式会社(以下「当社」といいます。)が作成した情報提供資料です。

- 参考として掲載している個別銘柄を含め、当社が特定の有価証券等の取得勧誘または売買推奨を行うものではありません。

- 本資料は、信頼できると判断した情報に基づいておりますが、当社がその正確性、完全性を保証するものではありません。

- 本資料の記載内容は作成時点のものであり、将来予告なく変更される場合があります。

- 本資料のいかなる内容も将来の運用成果等を示唆または保証するものではありません。

- 本資料に記載された見解・見通し・運用方針は作成時点における当社の見解等であり、将来の経済・市場環境の変動等を示唆・保証するものではありません。

- 本資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、その開発元または公表元に帰属します。

- 本資料の一部または全部について当社の事前許可なく転用・複製その他一切の行為を行うことを禁止させていただきます。

無登録格付に関する説明書

格付会社に対し、市場の公正性・透明性の確保の観点から、金融商品取引法に基づく信用格付業者の登録制が導入されております。 これに伴い、金融商品取引業者等は、無登録の格付業者が付与した格付を利用して勧誘を行う場合、金融商品取引法により、無登録の格付業者が付与した格付(以下「無登録格付」といいます。)である旨及び登録の意義等を顧客に告げなければならないこととされております。

登録の意義について

登録を受けた信用格付業者は、(1)誠実義務、(2)利益相反防止・格付プロセスの公正性確保等の業務管理体制の整備義務、(3)格付対象の証券を保有している場合の格付付与の禁止、(4)格付方針等の作成及び公表・説明書類の公衆縦覧等の情報開示義務等の規制を受けるとともに、報告徴求・立入検査、業務改善命令等の金融庁の監督を受けることとなりますが、無登録の格付業者は、これらの規制・監督を受けておりません。

格付業者について

スタンダード&プアーズ

格付業者グループの呼称等について

格付業者グループの呼称:

S&P グローバル・レーティング(以下「S&P」といいます。)

グループ内の信用格付業者の名称及び登録番号:

S&Pグローバル・レーティング・ジャパン株式会社(金融庁長官(格付)第5号)

信用格付を付与するために用いる方針及び方法の概要に関する情報の入手方法について

S&Pグローバル・レーティング・ジャパン株式会社のホームページ(http://www.standardandpoors.co.jp)の「ライブラリ・規制関連」の「無登録格付け情報」(http://www.standardandpoors.co.jp/unregistered)に掲載されております。

信用格付の前提、意義及び限界について

S&Pの信用格付は、発行体または特定の債務の将来の信用力に関する現時点における意見であり、発行体または特定の債務が債務不履行に陥る確率を示した指標ではなく、信用力を保証するものでもありません。また、信用格付は、証券の購入、売却または保有を推奨するものでなく、債務の市場流動性や流通市場での価格を示すものでもありません。

信用格付は、業績や外部環境の変化、裏付け資産のパフォーマンスやカウンターパーティの信用力変化など、さまざまな要因により変動する可能性があります。

S&Pは、信頼しうると判断した情報源から提供された情報を利用して格付分析を行っており、格付意見に達することができるだけの十分な品質および量の情報が備わっていると考えられる場合にのみ信用格付を付与します。しかしながら、S&Pは、発行体やその他の第三者から提供された情報について、監査、デューデリジェンスまたは独自の検証を行っておらず、また、格付付与に利用した情報や、かかる情報の利用により得られた結果の正確性、完全性、適時性を保証するものではありません。さらに、信用格付によっては、利用可能なヒストリカルデータが限定的であることに起因する潜在的なリスクが存在する場合もあることに留意する必要があります。

ムーディーズ

格付業者グループの呼称等について

格付業者グループの呼称:

ムーディーズ・インベスターズ・サービス・インク(以下「ムーディーズ」といいます。)

グループ内の信用格付業者の名称及び登録番号:

ムーディーズ・ジャパン株式会社(金融庁長官(格付)第2号)

信用格付を付与するために用いる方針及び方法の概要に関する情報の入手方法について

ムーディーズ・ジャパン株式会社のホームページ(ムーディーズ日本語ホームページ(https://www.moodys.com/pages/default_ja.aspx)の「信用格付事業」をクリックした後に表示されるページ)にある「無登録業者の格付の利用」欄の「無登録格付説明関連」に掲載されております。

信用格付の前提、意義及び限界について

ムーディーズの信用格付は、事業体、与信契約、債務又は債務類似証券の将来の相対的信用リスクについての、現時点の意見です。ムーディーズは、信用リスクを、事業体が契約上・財務上の義務を期日に履行できないリスク及びデフォルト事由が発生した場合に見込まれるあらゆる種類の財産的損失と定義しています。

信用格付は、流動性リスク、市場リスク、価格変動性及びその他のリスクについて言及するものではありません。また、信用格付は、投資又は財務に関する助言を構成するものではなく、特定の証券の購入、売却、又は保有を推奨するものではありません。ムーディーズは、いかなる形式又は方法によっても、これらの格付若しくはその他の意見又は情報の正確性、適時性、完全性、商品性及び特定の目的への適合性について、明示的、黙示的を問わず、いかなる保証も行っていません。

ムーディーズは、信用格付に関する信用評価を、発行体から取得した情報、公表情報を基礎として行っております。ムーディーズは、これらの情報が十分な品質を有し、またその情報源がムーディーズにとって信頼できると考えられるものであることを確保するため、全ての必要な措置を講じています。しかし、ムーディーズは監査を行う者ではなく、格付の過程で受領した情報の正確性及び有効性について常に独自の検証を行うことはできません。

フィッチ

格付業者グループの呼称等について

格付業者グループの呼称:

フィッチ・レーティングス(以下「フィッチ」といいます。)

グループ内の信用格付業者の名称及び登録番号:

フィッチ・レーティングス・ジャパン株式会社(金融庁長官(格付)第7号)

信用格付を付与するために用いる方針及び方法の概要に関する情報の入手方法について

フィッチ・レーティングス・ジャパン株式会社のホームページ(http://www.fitchratings.com/site/japan)の「規制関連」セクションにある「格付方針等の概要」(http://www.fitchratings.com/site/japan/regulatory)に掲載されております。

信用格付の前提、意義及び限界について

フィッチの格付は、所定の格付基準・手法に基づく意見です。格付はそれ自体が事実を表すものではなく、正確又は不正確であると表現し得ません。信用格付は、信用リスク以外のリスクを直接の対象とはせず、格付対象証券の市場価格の妥当性又は市場流動性について意見を述べるものではありません。格付はリスクの相対的評価であるため、同一カテゴリーの格付が付与されたとしても、リスクの微妙な差異は必ずしも十分に反映されない場合もあります。信用格付はデフォルトする蓋然性の相対的序列に関する意見であり、特定のデフォルト確率を予測する指標ではありません。

フィッチは、格付の付与・維持において、発行体等信頼に足ると判断する情報源から入手する事実情報に依拠しており、所定の格付方法に則り、かかる情報に関する調査及び当該証券について又は当該法域において利用できる場合は独立した情報源による検証を、合理的な範囲で行いますが、格付に関して依拠する全情報又はその使用結果に対する正確性、完全性、適時性が保証されるものではありません。ある情報が虚偽又は不当表示を含むことが判明した場合、当該情報に関連した格付は適切でない場合があります。また、格付は、現時点の事実の検証にもかかわらず、格付付与又は据置時に予想されない将来の事象や状況に影響されることがあります。

信用格付の前提、意義及び限界の詳細にわたる説明については、フィッチの日本語ウェブサイト上の「格付及びその他の形態の意見に関する定義」をご参照ください。

上記情報は、平成31年1月31日現在、当社が信頼できると考えられる情報源から作成しておりますが、その正確性・完全性を当社が保証するものではありません。詳しくは上記格付け会社のホームページをご覧ください。

商号: マニュライフ・インベストメント・マネジメント株式会社

登録番号: 関東財務局長(金商)第433 号

加入協会: 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会

世界的なパンデミックなどの公衆衛生危機は、市場のボラティリティの大幅な上昇、証券取引の停止等の原因となり、ポートフォリオのパフォーマンスに影響を及ぼす可能性があります。例えば、新型コロナウイルス感染症(COVID-19)は、世界の経済活動に深刻な打撃を与えています。将来、発生する可能性のある公衆衛生危機、およびその他のエピデミックやパンデミックは、現時点では必ずしも予測可能ではない影響をグローバル経済に与える可能性があります。公衆衛生危機は、既存の政治的、社会的、経済的リスクを悪化させる恐れがあります。こうした事象はポートフォリオのパフォーマンスに悪影響を与え、投資に損失が生じる可能性があります。

投資には、元本割れなどのリスクが伴います。金融市場は変動しやすく、企業、産業、政治、規制、市場又は経済の変化に応じて乱高下することがあります。エマージング市場での投資に関しては、これらのリスクはより大きくなります。為替リスクとは、為替レートの変動がポートフォリオの投資の価値に悪影響を及ぼすことがあるというリスクです。

掲載されている情報は、特定の人に係る適合性、投資目的、経済状態又は特定のニーズを考慮したものではありません。お客様自身の状況にどのような種類の投資が適しているかどうかを検討し、必要に応じて専門的アドバイスを求めることをお勧めします。

本資料は、利用者に関係する法域に適用される法令等に基づき受領を許可された者のみの利用に供することを目的として、マニュライフ・インベストメント・マネジメントが作成したものです。本資料に掲載された見解は、公表時におけるマニュライフ・インベストメント・マネジメントの見解であり、市場環境その他の状況に基づき変更される場合があります。本資料に掲載されている情報及び/又は分析は、信頼性があると思われる情報源から入手したものですが、マニュライフ・インベストメント・マネジメントは、当該情報及び/又は分析の精度、正確性、実用性又は完全性について何らの表明も行わず、当該情報及び/又は分析を使用したことによる損害について一切責任を負いません。本資料の情報には、将来の事象、目標、運用哲学その他の予想に関する予測や見通しについての記述が含まれていることがありますが、いずれの情報も表示されている日付時点での最新の内容です。本資料における情報(金融市場の動向に関する説明など)は現在の市況に基づいていますが、現在の市況は今後の市場での出来事その他の理由によって変動し、置き換えられる可能性があります。マニュライフ・インベストメント・マネジメントは、かかる情報を更新するいかなる責任も負いません。

マニュライフ・インベストメント・マネジメント若しくはその関連会社、又はマニュライフ・インベストメント・マネジメント若しくはその関連会社の取締役、執行役若しくは従業員のいずれも、本資料の情報を信頼して行動し又は行動しなかった人が直接又は間接的に被った損失、損害その他の結果に関する責任を負うものではありません。全ての見解及び解説は、一般的な性質を有するように意図されており、現時点の関心事に資するためのものです。これらの見解は有用であると考えていますが、税務、投資又は法務に関する専門的アドバイスに代わるものではありません。お客様固有の事情につきましては、お客様自身が適切な専門家のアドバイスを受けることをお勧めいたします。マニュライフ若しくはマニュライフ・インベストメント・マネジメント又はマニュライフ若しくはマニュライフ・インベストメント・マネジメントの関連会社若しくは代表者のいずれも、税務、投資又は法務に関するアドバイスを提供するものではありません。過去の実績は将来の結果を保証するものではありません。本資料は、もっぱら情報提供を目的として作成されており、有価証券の売買又は投資戦略の採用につき、マニュライフ・インベストメント・マネジメント又はその代理人が推奨したり、専門的アドバイスを提供したり、申込み又は勧誘したりするものではありません。また、マニュライフ・インベストメント・マネジメントが管理するファンド又は口座における取引の意図を示すものでもありません。いかなる市場環境においてもリターンを保証し又はリスクを排除する投資戦略又はリスク管理手法はありません。分散投資又はアセット・アロケーションによって、いかなる市場においても、利益が保証されることはなく、損失から保護されることもありません。別途示している場合を除き、全てのデータの出所はマニュライフ・インベストメント・マネジメントです。

マニュライフ・インベストメント・マネジメントについて

マニュライフ・インベストメント・マネジメントは、Manulife Financial Corporationのグローバルな資産運用ビジネス部門です。私たちは150年超にわたり、スチュワードシップ責任に則って、年金基金、機関投資家、個人投資家の皆さまに包括的な資産運用ソリューションをご提供しています。資産運用における私たちの専門的なアプローチには、債券、株式、マルチアセット及びプライベート・アセットの各運用チームが提供する高度に差別化された戦略があり、それらに加えて、私たちのマルチマネジャー・モデルを通じて特色ある独立系資産運用会社の戦略へのアクセスも可能です。

これらの資料は、有価証券その他の規制当局に審査及び登録されていませんが、以下のマニュライフ・グループの会社がそれぞれの法域で適宜配布することもあります。マニュライフ・インベストメント・マネジメントに関する追加情報については、次のURLに掲載されています。www.manulifeim.com/institutional

オーストラリア: Hancock Natural Resource Group Australasia Pty Limited, Manulife Investment Management (Hong Kong) Limited. ブラジル: Hancock Asset Management Brasil Ltda. カナダ: Manulife Investment Management Limited, Manulife Investment Management Distributors Inc., Manulife Investment Management (North America) Limited, Manulife Investment Management Private Markets (Canada) Corp. 中国: Manulife Overseas Investment Fund Management (Shanghai) Limited Company. 欧州経済領域(EEA)及び英国: Financial Conduct Authority (FCA) 規制下にあるManulife Investment Management (Europe) Limited、アイルランド中央銀行の規制下にあるManulife Investment Management (Ireland) Limited 香港特別行政区: Manulife Investment Management (Hong Kong) Limited. インドネシア: PT Manulife Aset Manajemen Indonesia. 日本:マニュライフ・インベストメント・マネジメント株式会社 マレーシア: Manulife Investment Management (M) Berhad(旧Manulife Asset Management Services Berhad)登録番号:200801033087 (834424-U) フィリピン: Manulife Asset Management and Trust Corporation. シンガポール: Manulife Investment Management (Singapore) Pte. Ltd.(会社登記番号:200709952G) スイス: Manulife IM (Switzerland) LLC. 台湾: Manulife Investment Management (Taiwan) Co. Ltd. 米国: John Hancock Investment Management LLC, Manulife Investment Management (US) LLC, Manulife Investment Management Private Markets (US) LLC and Hancock Natural Resource Group, Inc. ベトナム: Manulife Investment Fund Management (Vietnam) Company Limited.

Manulife Investment Management. All rights reserved. Manulife Investment Management及びMのデザイン、並びにManulife Investment ManagementとMのデザインの組み合わせは、The Manufacturers Life Insurance Companyの商標であり、同社のみならず、ライセンスに基づき同社の関連会社にも使用されています。